图一、亲朋好友之间派发的红包

图二、企业派发的红包

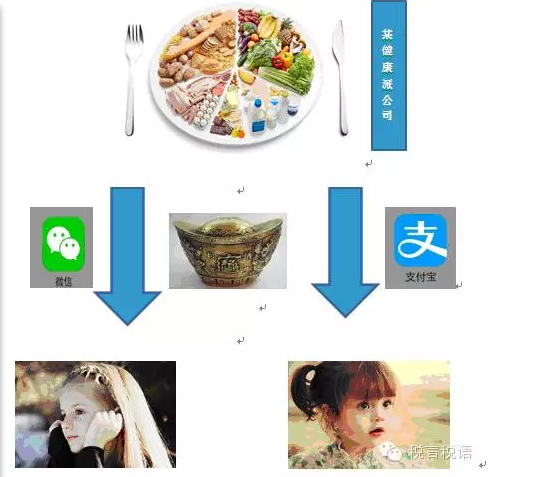

上述两张图片即目前个人取得两类网络红包(亲朋好友之间派发的红包;企业派发的红包);微信、支付宝红包(统称网络红包)系互联网模式产生的新事物,个人取得该红包是否需要缴纳个人所得税?

2015年7月28日,国家税务总局关于加强网络红包个人所得税征收管理的通知税总函[2015]409号

一、对个人取得企业派发的现金网络红包,应按照偶尔所得项目计算缴纳个人所得税,税款由派发红包的企业代扣代缴;

税言税语:某健康派公司为推销自己健康食品,大老板决定发50万微信红包和50万支付宝红包,合计100万元(税前)以作宣传,该宣传活动,企业需要缴纳多少个人所得税?

扣缴个人所得税=100*20%=20万

二、对个人取得企业派发的且用于购买该企业商品(产品)或者服务才能使用的非现金网络红包,包括各种消费券、代金券、抵用券、优惠券等,以及个人因购买该企业商品达到一定额度而取得企业返还的现金网络红包,属于企业销售商品(产品)或提供服务的价格折扣、折让,不征收个人所得税。

税言税语:某健康派公司为推销自己健康食品,大老板决定在大众点评网发布100万的抵用券以作宣传,该宣传活动,企业需要缴纳多少个人所得税?

企业无需扣缴个人所得税

三、个人之间派发的现金网络红包,不属于个人所得税法规定的应税所得,不征收个人所得税。

税言税语:今年春节风风火火的微信红包,不征收个人所得税

税言税语解析:个人之间的现金网络红包,实质是一种赠予行为,不属于个人所得税的应税所得,总局对此明确,阻止了某些地方税务局参照财税[2009]78号“财政部、国家税务总局关于个人无偿受赠房屋有关个人所得税问题的通知”第三条规定:除本通知第一条规定情形以外,房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠所得,按照“经国务院财政部门确定征税的其他所得”项目缴纳个人所得税,税率为20%。

以上仅是个人观点,若有错误,欢迎指正!

附件:

财政部、国家税务总局关于个人无偿受赠房屋有关个人所得税问题的通知

财税[2009]78号

各省、自治区、直辖市、计划单列市财政厅(局)、地方税务局,宁夏、西藏、青海省(自治区)国家税务局,新疆生产建设兵团财务局:

为了加强个人所得税征管,堵塞税收漏洞,根据《中华人民共和国个人所得税法》有关规定,现就个人无偿受赠房屋有关个人所得税问题通知如下:

一、以下情形的房屋产权无偿赠与,对当事双方不征收个人所得税:

(一)房屋产权所有人将房屋产权无偿赠与配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹;

(二)房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;

(三)房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

二、赠与双方办理免税手续时,应向税务机关提交以下资料:

(一)《国家税务总局关于加强房地产交易个人无偿赠与不动产税收管理有关问题的通知》(国税发〔2006〕144号)第一条规定的相关证明材料;

(二)赠与双方当事人的有效身份证件;

(三)属于本通知第一条第(一)项规定情形的,还须提供公证机构出具的赠与人和受赠人亲属关系的公证书(原件)。

(四)属于本通知第一条第(二)项规定情形的,还须提供公证机构出具的抚养关系或者赡养关系公证书(原件),或者乡镇政府或街道办事处出具的抚养关系或者赡养关系证明。

税务机关应当认真审核赠与双方提供的上述资料,资料齐全并且填写正确的,在提交的《个人无偿赠与不动产登记表》上签字盖章后复印留存,原件退还提交人,同时办理个人所得税不征税手续。

三、除本通知第一条规定情形以外,房屋产权所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠所得,按照“经国务院财政部门确定征税的其他所得”项目缴纳个人所得税,税率为20%。

四、对受赠人无偿受赠房屋计征个人所得税时,其应纳税所得额为房地产赠与合同上标明的赠与房屋价值减除赠与过程中受赠人支付的相关税费后的余额。赠与合同标明的房屋价值明显低于市场价格或房地产赠与合同未标明赠与房屋价值的,税务机关可依据受赠房屋的市场评估价格或采取其他合理方式确定受赠人的应纳税所得额。

五、受赠人转让受赠房屋的,以其转让受赠房屋的收入减除原捐赠人取得该房屋的实际购置成本以及赠与和转让过程中受赠人支付的相关税费后的余额,为受赠人的应纳税所得额,依法计征个人所得税。受赠人转让受赠房屋价格明显偏低且无正当理由的,税务机关可以依据该房屋的市场评估价格或其他合理方式确定的价格核定其转让收入。

六、本通知自发布之日起执行。

财政部国家税务总局

二○○九年五月二十五日

作者: 胡钟淼 方敬春

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:0571-88879711

邮件:jcfang@zhcpa.cn

京公网安备11010502056556号

京公网安备11010502056556号