股权激励,是企业为了激励和留住核心人才而推行的一种长期激励机制,是最常用的激励员工的方法之一。股权激励主要是通过附条件给予员工部分股东权益,使其具有主人翁意识,从而与企业形成利益共同体,促进企业与员工共同成长,从而帮助企业实现稳定发展的长期目标。

《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号)规定了股权激励的支出如何在企业所得税前扣除。研发人员的股权激励的支出是否可以做为工资薪金进行加计扣除?答案是肯定的,在《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)中明确规定,工资薪金包括按规定可以在税前扣除的对研发人员股权激励的支出。但是具体如何加计?如何申报?没有明确,下面我们举例进行讨论。

案例:甲公司为上市公司,以限制性股票对高管进行股权激励,2020年1月1日公司以非公开发行方式向100名管理人员每人授予1万股股票,每股面值为1元,授予价格为每股6元。2020年授予股权的人员中张先生、王先生为研发人员,2人共同研发项目1和项目2,2020年底甲公司计提股权激励费用计入管理费用150万元。2021年张先生、王先生共同研发项目3和项目4,2021年底甲公司计提股权激励费用计入管理费用150万元。2022年1月1日人员岗位调动,原来的研发人员张先生调到生产部门,原生产部门的赵先生调到研发部门,2022年参与研发活动的人员为赵先生和王先生,共同研发项目5和项目6,以上所有项目都是费用化项目,于当年研发结束。2022年9月30日100人全部行权,行权当日的股票收盘价是8元,请问研发人员的股权激励的支出如何加计扣除?

一、确定可以加计扣除的年度

对于不是立即可行权的股权激励,研发支出加计扣除的相关政策没有明确规定是在哪一年加计扣除。这个可以参考企业所得税的规定,因为研发费用加计扣除是企业所得税的范畴,所以不能违背企业所得税的相关规定。国家税务总局公告2012年第18号第二条第(二)款规定,对股权激励计划实行后,需待一定服务年限或者达到规定业绩条件(以下简称等待期)方可行权的。上市公司等待期内会计上计算确认的相关成本费用,不得在对应年度计算缴纳企业所得税时扣除。在股权激励计划可行权后,上市公司方可根据该股票实际行权时的公允价格与当年激励对象实际行权支付价格的差额及数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。

上例中,甲公司2020年1月1日授予股票,等待期为2020和2021年,2022年9月30日行权,根据上述文件规定,研发支出加计扣除的年度应该在2022年度,而非2020及2021年。

二、确定可以加计扣除的项目

研发费用加计扣除的政策精神,是直接从事研发活动发生的费用才可以加计,即便是直接从事研发活动的人员,同时有从事非研发活动的,也要按工时予以分配,如果某研发人员参与多个项目研发则需要按工时占比分配到每个项目。

在行权时点,之所以能行权是因为股权激励人员在股权激励期间满足股权激励计划的各项规定,期间涵盖授予日开始至行权日结束,理论上应当按照权责发生制原则分摊至每一年,分摊到每个项目,只不过加计扣除时间是在行权年度,即2022年度。简单讲就是先确定人,再确定项目。在上例中,在等待期2020-2021年参与研发的人员为张先生、王先生,2022年1月1日-2022年9月30日为王先生、赵先生。那么可以计入研发费用的人为张先生、王先生、赵先生的股权激励费用,参与加计扣除的项目为这三人在2020年1月1日-2022年9月30日期间参与的研发项目。

三、确定可以加计扣除的金额

18号公告规定,无论是可立即行权的股权激励计划还是需要等待的股权激励计划,其股权激励费用的扣除金额均是根据该股票实际行权时的公允价格与当年激励对象实际行权支付价格的差额及数量来计算确定作为当年上市公司工资薪金支出。

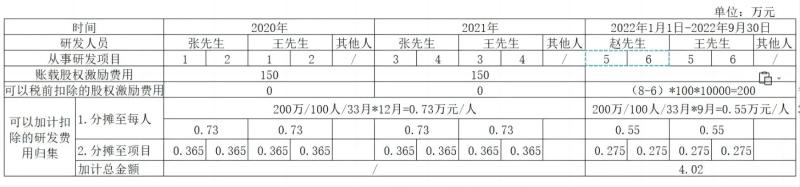

上列中实际行权时的公允价格为股票收盘价是8元/股,当年激励对象实际行权支付价格为授予价6元/股,2022年可以做为工资薪金支出的股权激励费用为200万元((8-6)*100*10000)。在计算可以加计扣除的工资薪金时分二步,第一步,200万的费用先分摊至每个人,其中2020年从事研发活动的有张先生和王先生,2021年也是张先生和王先生,2022年1-9月为赵先生和王先生。每人按从事研发活动的工时占比分配股权激励费用,假设他们专门从事研发活动,没有从事其他经营活动,且没有请假,可以按月份占比分摊,2020年和2021年张先生和王先生每年应分摊0.73万元/人(200万/100人/33月*12月),2022年1-9月应分摊0.55万元/人(200万/100人/33月*9月)。第二步,将每人分摊的工资薪金分摊至每个项目,这里假设每个项目的研发工时一致,各分摊50%,最终分配结果如下表:

四、申报中存在的问题

1. 在行权年度研发项目已结束还可以申请加计吗?

目前大部分企业都是费用化项目,资本化项目较少,上例中研发项目都是当年结束的费用化项目,2022年可以加计扣除的项目是1-6,其中项目1-4是以前年度研发的,在2022年都已结束,那么还可以在2022年申报加计扣除吗?

笔者认为项目虽然结束了,但是根据实际发生原则,所得税确认为2022年度的工资薪金,研发加计时也确定为2022年的研发费用,税法文件并没有明确规定项目结束了就不允许发生研发费用,不允许加计,根据实质重于形式原则,应当可以加计。

2. 申报加计扣除的研发费用大于期间费用表里的研发费用系统能通过吗?

假设上例中,账上核算的研发费用均符合税法的相关规定,均可以加计,那么2022年申报的加计扣除金额就等于账上核算的研发费用加上股权激励行权费用,一定会大于账上核算的研发费用,而企业所得税汇算清缴纳税申报时,金税系统会将《A104000期间费用明细表》第19行的“研究费用”与《A107012研发费用加计扣除优惠明细表》第40行“年度研发费用小计”两处数据进行比对,如《A107012研发费用加计扣除优惠明细表》里的数据大于《A104000期间费用明细表》里的数据,系统是否可以审核通过?即使能够正常完成申报,后期是否会形成风险从而引发税务检查?

以上仅为笔者观点,由于研发人员的股权激励支出如何加计到项目扣除未做明确规定,而实际申请加计扣除时都以项目为单位进行申报,这给实务操作带来一定的困惑,也容易出现错误,建议企业在适用时先行咨询主管税务机关,同时也期盼税法文件对之进行明确。

作者:中汇税务师事务所(江西)有限公司高级合伙人 张行琴

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号