资产划转是股权(产权)或资产在政府与国企之间、企业相互之间所进行的无偿转移或以股权支付为对价的转移。

可以说,资产划转是一个非常特殊的经济业务,既不是销售,也不是视同销售的范围,而是体现了在同一控制主体之下的权力内部转移,在这种性质认定下,税务机关给与了一些特殊税收优惠政策。

《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》财税〔2014〕109号中第三条规定对100%直接控制的居民企业之间,以及受同一或相同多家居民企业100%直接控制的居民企业之间按账面净值划转股权或资产,凡具有合理商业目的、不以减少、免除或者推迟缴纳税款为主要目的,股权或资产划转后连续12个月内不改变被划转股权或资产原来实质性经营活动,且划出方企业和划入方企业均未在会计上确认损益的,可以选择按以下规定进行特殊性税务处理:

1、划出方企业和划入方企业均不确认所得。

2、划入方企业取得被划转股权或资产的计税基础,以被划转股权或资产的原账面净值确定。

3、划入方企业取得的被划转资产,应按其原账面净值计算折旧扣除。

以及在《国家税务总局关于资产(股权)划转企业所得税征管问题的公告》2015年第40号中补充:

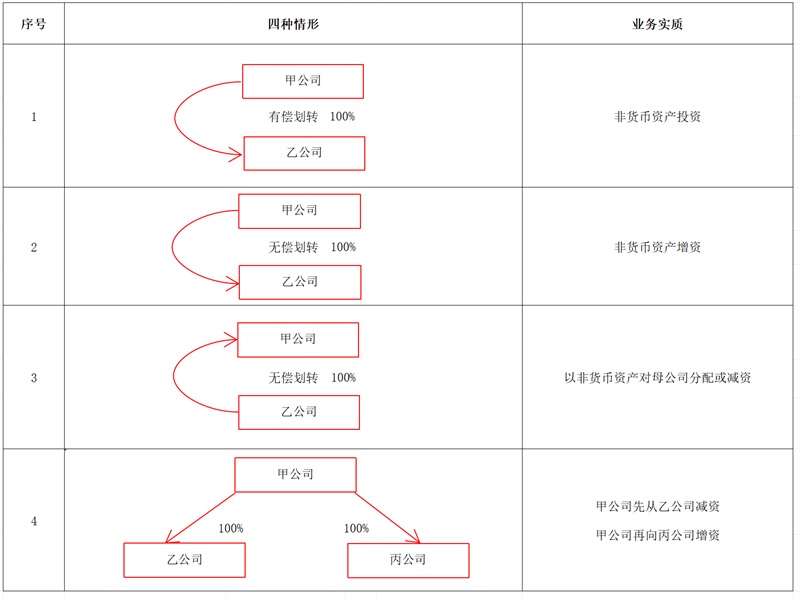

1、〔2014〕109号文件《通知》第三条所称“100%直接控制的居民企业之间,以及受同一或相同多家居民企业100%直接控制的居民企业之间按账面净值划转股权或资产”,限于以下情形:

(1)100%直接控制的母子公司之间,母公司向子公司按账面净值划转其持有的股权或资产,母公司获得子公司100%的股权支付。母公司按增加长期股权投资处理,子公司按接受投资(包括资本公积,下同)处理。母公司获得子公司股权的计税基础以划转股权或资产的原计税基础确定。

(2)100%直接控制的母子公司之间,母公司向子公司按账面净值划转其持有的股权或资产,母公司没有获得任何股权或非股权支付。母公司按冲减实收资本(包括资本公积,下同)处理,子公司按接受投资处理。

(3)100%直接控制的母子公司之间,子公司向母公司按账面净值划转其持有的股权或资产,子公司没有获得任何股权或非股权支付。母公司按收回投资处理,或按接受投资处理,子公司按冲减实收资本处理。母公司应按被划转股权或资产的原计税基础,相应调减持有子公司股权的计税基础。

(4)受同一或相同多家母公司100%直接控制的子公司之间,在母公司主导下,一家子公司向另一家子公司按账面净值划转其持有的股权或资产,划出方没有获得任何股权或非股权支付。划出方按冲减所有者权益处理,划入方按接受投资处理。

以下四种情形以图表示例:

故本文用对上述四种情况分别进行案例描述,说明特殊性税务处理下的企业所得税纳税申报表的填写。

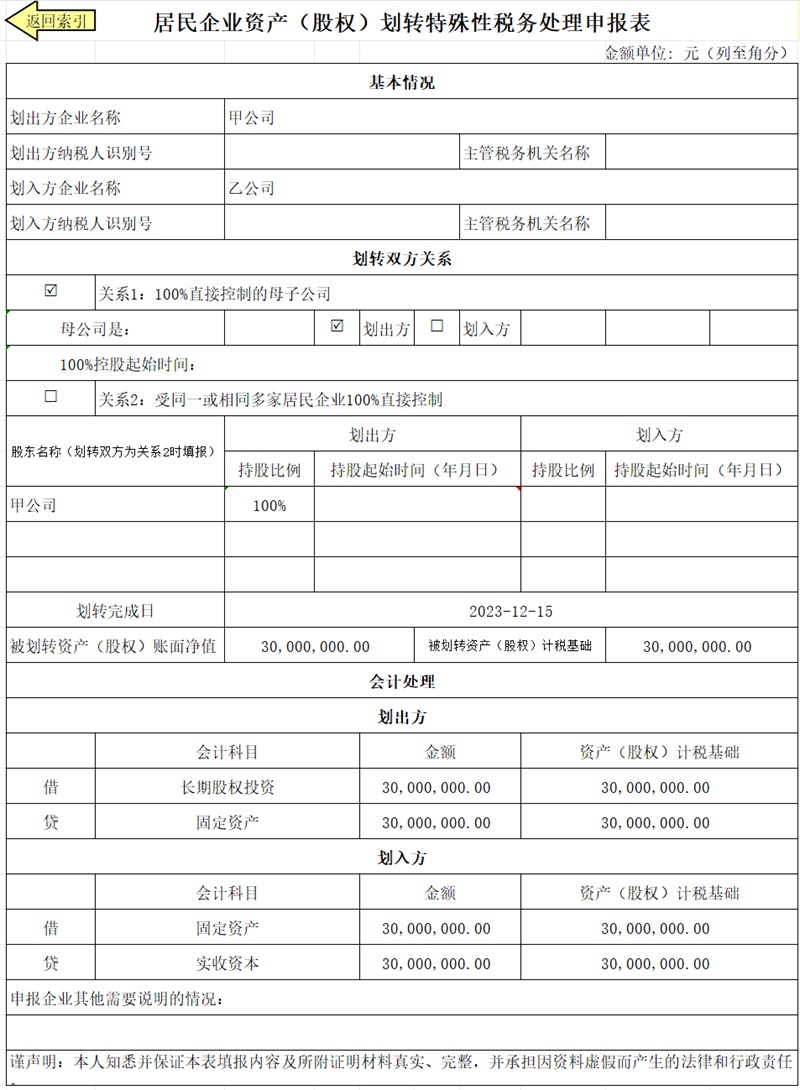

情形一:

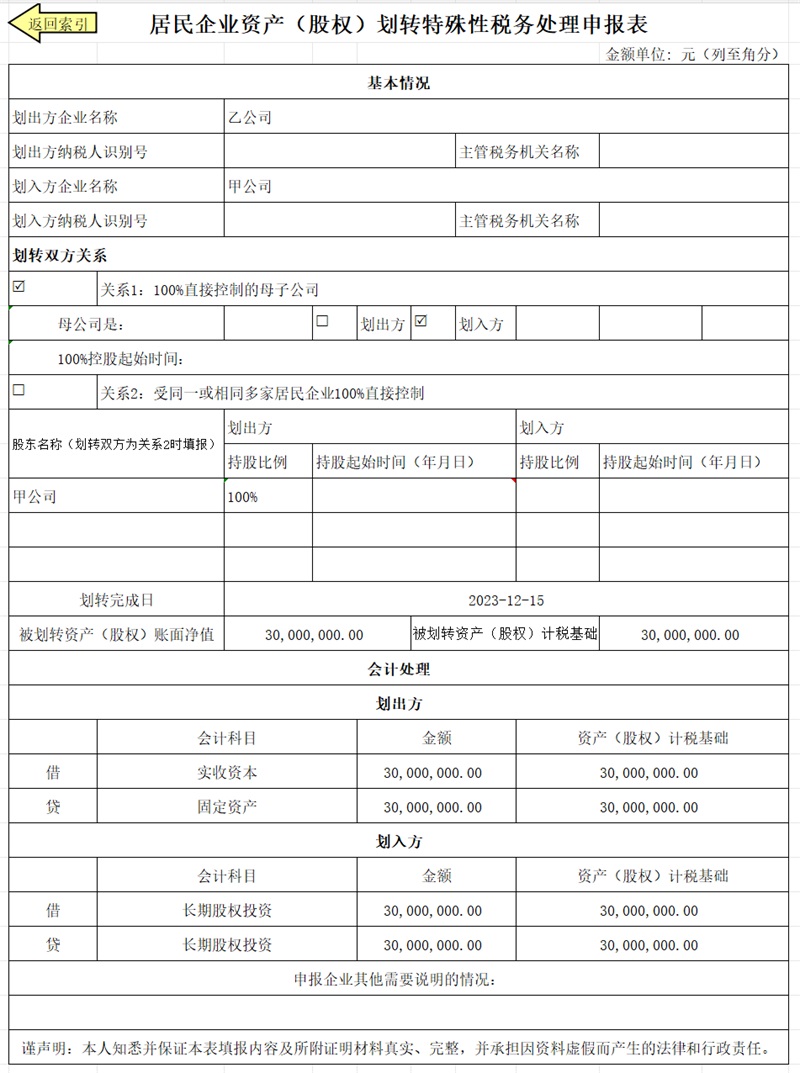

2023年12月15日,甲公司将3000万元的固定资产划转给乙公司,获得乙公司100%的股权,暂不考虑增值税等相关税种处理。

1、企业账务处理

在符合(财税〔2014〕109号)第三条的特殊性税务处理条件的情况下,2023年12月,甲公司将3000万元的固定资产划转给乙公司,甲公司账务处理为:

借:长期股权投资——乙公司 3000万元

贷:固定资产 3000万元

乙公司账务处理为:

借:固定资产 3000万元

贷:实收资本——甲公司 3000万元

2、甲公司、乙公司均采用特殊性税务处理时

2023年度企业所得税申报前,甲公司、乙公司均向主管税务机关报送《居民企业资产(股权)划转特殊性税务处理申报表》,填列如下:

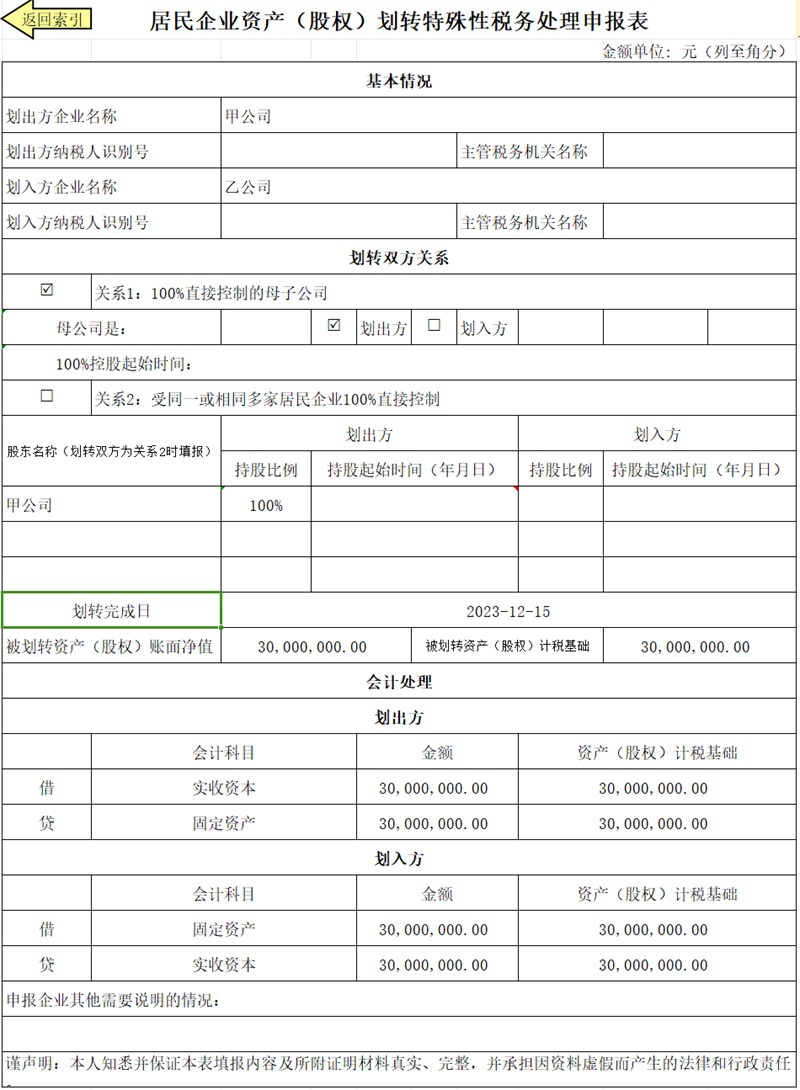

情形二:

2023年12月15日,乙公司为甲公司直接控制的全资子公司,甲公司将3000万元的固定资产无偿划转给乙公司,暂不考虑增值税等相关税种处理。

1、企业账务处理

在符合(财税〔2014〕109号)第三条的特殊性税务处理条件的情况下,2023年12月,甲公司将3000万元的固定资产无偿划转给乙公司,甲公司账务处理为:

借:实收资本——乙公司 3000万元

贷:固定资产 3000万元

乙公司账务处理为:

借:固定资产 3000万元

贷:实收资本——甲公司 3000万元

2、甲公司、乙公司均采用特殊性税务处理时

2023年度企业所得税申报前,甲公司、丙公司均向主管税务机关报送《居民企业资产(股权)划转特殊性税务处理申报表》,填列如下:

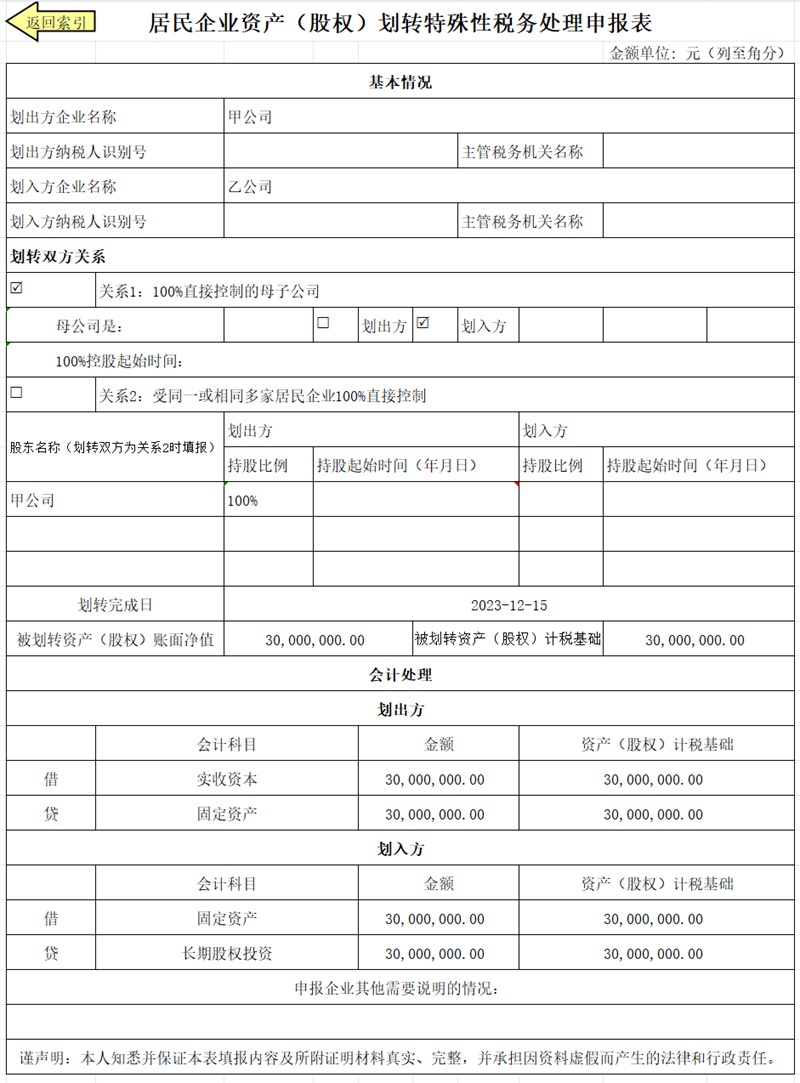

情形三:

2023年12月,乙公司为甲公司直接控制的全资子公司,乙公司将3000万元的固定资产无偿划转给甲公司,暂不考虑增值税等相关税种处理。

1、企业账务处理

在符合(财税〔2014〕109号)第三条的特殊性税务处理条件的情况下,2023年12月15日,乙公司将3000万元的固定资产无偿划转给甲公司,甲公司账务处理为:

借:固定资产 3000万元

贷:长期股权投资——乙公司 3000万元

乙公司账务处理为:

借:实收资本——甲公司 3000万元

贷:固定资产 3000万元

2、甲公司、乙公司均采用特殊性税务处理时

2023年度企业所得税申报前,甲公司、乙公司均向主管税务机关报送《居民企业资产(股权)划转特殊性税务处理申报表》,填列如下:

情形四:

2023年12月,乙公司、丙公司为甲公司直接控制的全资子公司,乙公司将3000万元的固定资产划转给甲公司,甲公司再将这3000万元的固定资产划转给丙公司,暂不考虑增值税等相关税种处理。

1、企业账务处理

在符合(财税〔2014〕109号)第三条的特殊性税务处理条件的情况下,2023年12月15日时乙公司划转3000万元固定资产,甲公司账务处理为:

借:长期股权投资——丙公司 3000万元

贷:长期股权投资——乙公司 3000万元

乙公司账务处理为:

借:实收资本——甲公司 3000万元

贷:固定资产 3000万元

丙公司账务处理为:

借:固定资产 3000万元

贷:实收资本——甲公司 3000万元

2、甲公司、乙公司均采用特殊性税务处理时

2023年度企业所得税申报前,甲公司、乙公司均向主管税务机关报送《居民企业资产(股权)划转特殊性税务处理申报表》,甲公司及乙公司填列如下:

作者:中汇税务师事务所(江西)有限公司经理 张雅欣

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号