对于投资平台公司来说,长期股权投资是一项常见而又复杂的业务。一家投资公司往往同时投资数家公司,而长期股权投资的核算方法各有不同,同时被投资企业的经营状况也存在差异,而纳税人又常常不清楚其会计处理和税务规定的差异,导致错误填报税务申报信息,从而可能面临被税务机关调整的税务风险。本文尝试从不同情形下长期股权投资形成的“投资收益”,来分析其不同的税务处理方法。

一、 长期股权投资持有期间形成的“投资收益”的纳税处理

根据《企业所得税发实施条例》第十七条规定,企业所得税法第六条第(四)项所称股息、红利等权益性投资收益,是指企业因权益性投资从被投资方取得的收入。

1、投资企业采用成本法核算方式下长期股权投资的税务处理

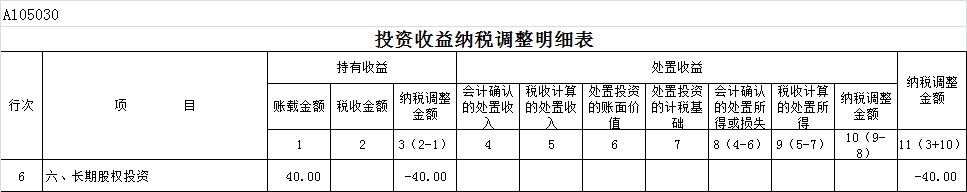

投资企业采用成本法核算长期股权投资时,投资企业确认投资收益时间,为被投资企业作出利润分配方案宣告分派现金股利时。根据《企业所得税发实施条例》第十七条规定,股息、红利等权益性投资收益,除国务院财政、税务主管部门另有规定外,按照被投资方作出利润分配决定的日期确认收入的实现。因此,对成本法核算的长期股权投资的取得的股息分红,应填入企业所得税年度申报表《A105030投资收益纳税调整明细表》。同时,如符合居民企业间分红免税条件的,须同时填列A107011表。

2、投资企业采用权益法核算方式下长期股权投资的税务处理

投资企业采用权益法核算长期股权投资时,投资企业在每个会计年度末,需以取得投资时被投资单位的各项可辨认资产的公允价值为基础,对投资单位的净利润或净亏损进行调整后,按应享有或应承担的份额确认投资收益或损失。投资企业会计处理计入“长期股权投资—损益调整”,同时确认投资收益。此时账面上反映的“投资收益”并非真实的投资分红收益,而是根据被投资单位年度盈利情况反映的长期股权投资的“公允价值变动”,因此这部分的投资损益在税收上不予确认,应作纳税调整。当被投资单位实际作出分红决议时,投资企业会计处理计入应收股利,同时冲减长期股权投资的账面价值。此时会计账面不反映投资收益金额,而股权投资分红却真实发生,在税收上应予确认投资收益,因此需作相应纳税调增。

案例1:A公司和B公司均为居民企业,A公司2021年1月1日支付400万元取得B公司40%的股权,并能对其实施重大影响,采用权益法进行核算。B公司2021年实现净利润100万元,于2022年3月31日召开股东大会,作出分红50万元的决议。A公司会计处理如下(单位万元):

2021年12月31日B公司实现利润时:

借:长期股权投资—损益调整 40

贷:投资收益 40

A公司在2021年度所得税汇算清缴时,税收上不确认该投资收益,应作纳税调减处理。

2022年3月31日B公司实际分红时,A公司作如下处理:

借:应收股利 20

贷:长期股权投资—损益调整 20

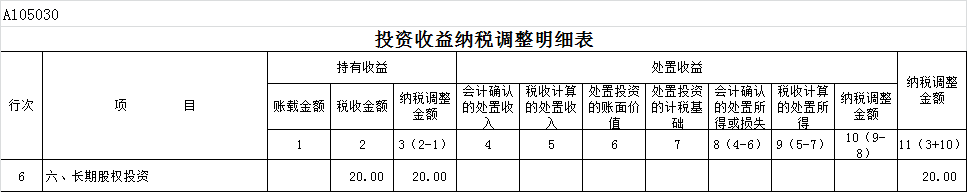

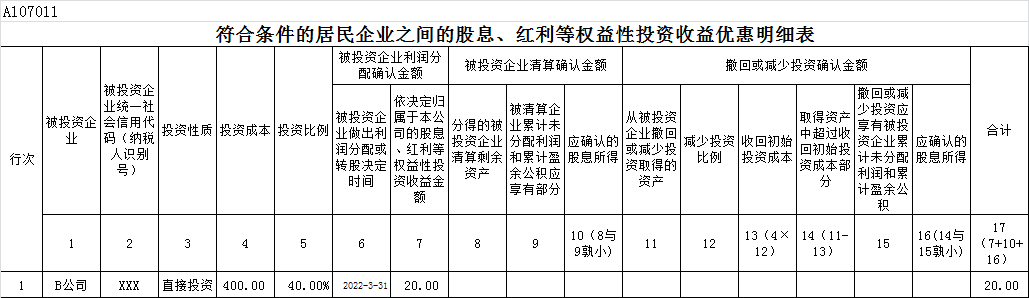

由于A公司会计上未确认投资收益,因此在2022年度所得税汇算清缴时,税收上应确认该分红收益,须作纳税调增。

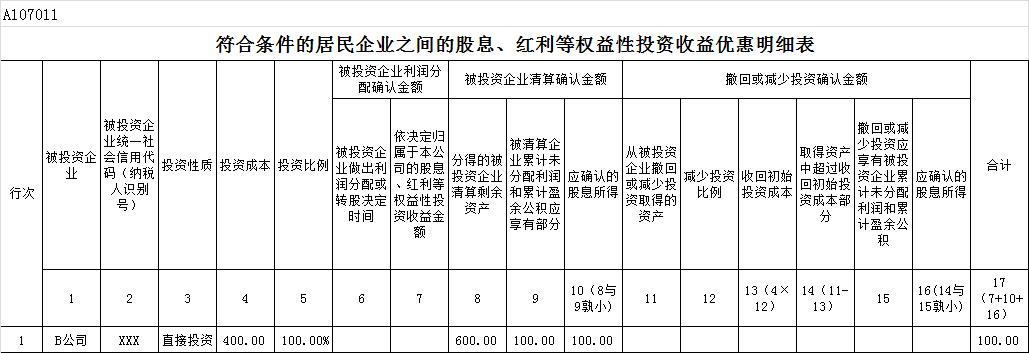

同时如符合居民企业之间股息红利免税条件的,须填列A107011表。

二、 转让长期股权投资时形成的“投资收益”的税务处理

根据《企业所得税法实施条例》第七十一条规定,企业在转让或者处置投资资产时,投资资产的成本,准予扣除。投资资产按照以下方法确定成本:

(一)通过支付现金方式取得的投资资产,以购买价款为成本;

(二)通过支付现金以外的方式取得的投资资产,以该资产的公允价值和支付的相关税费为成本。

即投资企业转让长期股权投资时,税收上确认的股权转让所得均为股权转让收入减去合理税费和成本。因此不管投资企业采用成本法核算还是权益法核算,也不管长期股权投资的账面价值是多少,在税收上确认股权转让所得时,须牢牢把握股权投资的计税成本是其历史成本的原则。

案例2:A公司和B公司均为居民企业,A公司2021年1月1日支付400万元取得B公司40%的股权,并能对其实施重大影响,采用权益法进行核算。长期股权投资的账面价值为500万元,其中投资成本400万元,损益调整100万元。2022年3月1日以600万元价格转让该长期股权投资,会计确认投资收益200万元。A公司会计处理如下(单位万元):

借:银行存款 600

贷:长期股权投资—投资成本 400

长期股权投资—损益调整 100

投资收益 100

会计上确认股权转让投资收益为100万元,而税收上应确认股权转让所得=600(股权转让收入)-400(投资成本)=200万元,应纳税调增100万元。

案例3:A公司和B公司均为居民企业,2021年1月1日A公司支付400万元取得B公司100%的股权,并对其实施控制,采用成本法进行核算。长期股权投资的账面净值为300万元,其中投资成本400万元,减值准备100万元(计提减值准备当年已作纳税调增)。现以100万元转让该长期股权投资(假设股权转让价格公允),账面确认投资收益-200万元。A公司会计处理如下(单位万元):

借:银行存款 100

长期股权投资减值准备 100

投资收益 200

贷:长期股权投资 400

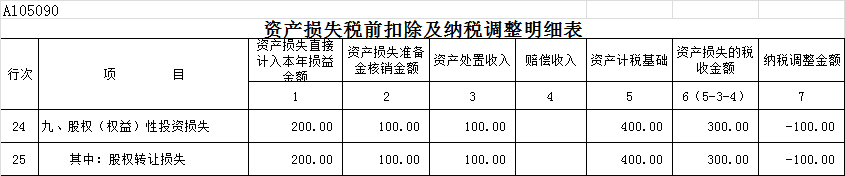

本案例中会计确认的股权转让投资收益为-200万元,而税收应确认股权转让所得=100(股权转让收入)-400(投资成本)=-300万元,即应确认股权投资损失300万元,因此需作纳税调减100万元。在申报企业所得税年度纳税申报表时,应在A105090资产损失税前扣除及纳税调整明细表填列投资损失金额,而A105030投资收益纳税调整明细表不进行调整。

三、 从被投资企业清算后分得的剩余资产形成的“投资收益”的纳税处理

根据《关于企业清算业务企业所得税处理若干问题的通知》(财税[2009]60号)第五条规定,被清算企业的股东分得的剩余资产的金额,其中相当于被清算企业累计未分配利润和累计盈余公积中按该股东所占股份比例计算的部分,应确认为股息所得;剩余资产减除股息所得后的余额,超过或低于股东投资成本的部分,应确认为股东的投资转让所得或损失。即投资企业从被投资企业清算后分得剩余资产可分为三部分,第一部分可视同被投资企业“清算后的股息红利”,如符合条件仍可享受居民企业间股息红利的免税政策;第二部分为收回的股权投资成本,第三部分为最终确认的投资转让所得或损失。

案例4:A公司和B公司均为居民企业,A公司于2021年1月1日支付400万元取得B公司100%的股权,并对其实施控制,采用成本法进行核算。长期股权投资的账面价值为400万元,现B公司清算注销,A公司从B公司分得600万元银行存款,其中相当于被清算企业累计未分配利润和累计盈余公积为100万元。A公司会计处理如下(单位万元):

借:银行存款 600

贷:长期股权投资 400

投资收益 200

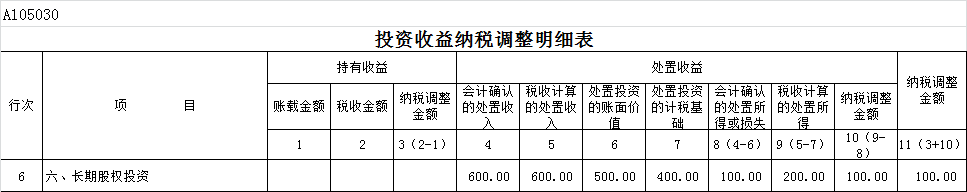

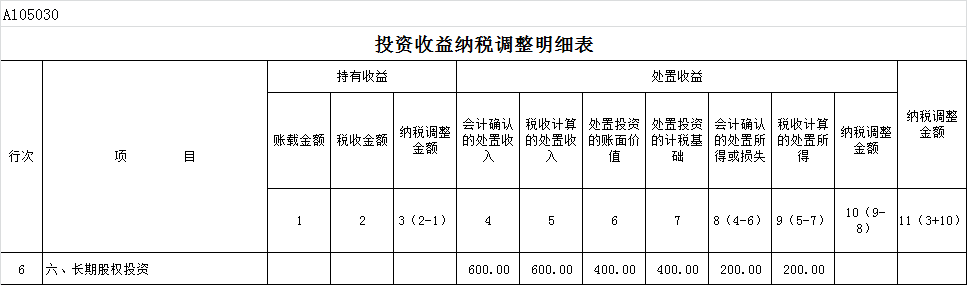

A公司会计确认的股权处置投资收益为200万元,而税收上应对收回的剩余资产600万元进行分解,其中相当于被清算企业累计未分配利润和累计盈余公积100万元,确认为股息所得,由于A、B公司均为居民企业,可以享受股息红利的免税政策;其中400万元作为收回的投资成本;差额部分100万元为投资转让所得。在申报企业所得税年度纳税申报表时,应分别在A105030投资收益纳税调整明细表和A107011符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表填列金额。

作者:中汇(宁波)税务师事务所经理 王辉

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号