印花税属于行为税,相对于流转税、所得税其计算方法简便,税款支出金额不大,一直以来并未受到足够重视。本文就印花税的特殊案例做一简要分析。

一、案例介绍

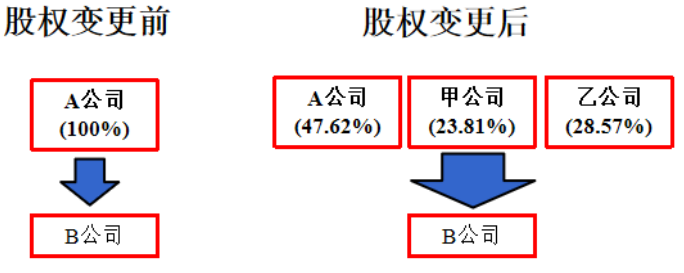

B公司注册资本10亿元,股东为上市公司A公司,A公司持有B公司100%的股权。

2020年12月,A公司与2个新投资方(甲公司和乙公司)签订了关于对B公司增资的协议,协议部分约定如下:

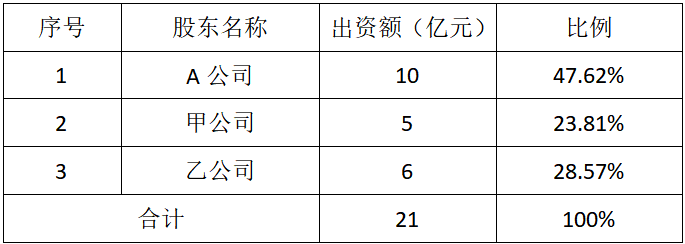

甲公司和乙公司分别对B公司增资11亿元,其中:甲公司5亿元;乙公司6亿元。本次交易后B公司股权结构变更为:

退出机制:

(1)换股交易:自本交易的交割日起12个月后至24个月届满前,A公司应择机以发行股份购买资产的方式购买新投资方持有的B公司股权。

(2)股权回购:若发生,B公司2021年、2022年终任意一年的净利润低于经营目标的80%时,则新投资方有权要求A公司回购新投资方持有的全部或部分B公司股权。

2022年12月,A公司与甲公司谈定股权回购,A公司支付甲公司6亿元回购其持有的B公司23.81%股权。

2023年9月,A公司与乙公司谈定换股交易,A公司以发行股份及支付现金的方式购买其持有的B公司28.57%股权。最终交易价格为7.8亿元,其中:增发股份支付对价是5.8亿,现金支付对价2亿。

会计分录为:

借:长期股权投资-B公司 7.8亿

贷:股本/资本公积-资本溢价 5.8亿

贷:其他应付款 2亿

问题:上述案例中涉及的各公司,如何缴纳印花税?

二、分析

1、2020年12月,甲公司和乙公司分别对B公司增资11亿元时,B公司的“实收资本和资本公积”科目增加11亿元。

《国家税务总局关于资金账簿印花税问题的通知》(国税发[1994]25号)文件规定:企业执行“两则”启用新账簿后,其“实收资本”和“资本公积”两项的合计金额大于原已贴花资金的,就增加的部分补贴印花。

《财政部 税务总局关于对营业账簿减免印花税的通知》(财税[2018]50号)文件规定,对按万分之五税率贴花的资金账簿减半征收印花税。

本例中B公司“实收资本和资本公积”增加11亿元,增加部分印花税按“资金账簿”减半计算缴纳,因此B公司应缴纳印花税27.5万元(11亿*0.05%/2)。甲公司和乙公司不涉及印花税。

2. 2022年12月,A公司向甲公司支付6亿万元回购其持有的B公司23.81%股权时,双方签订股权转让合同。

2022年7月1日起执行的《印花税法》税目税率表规定,“产权转移书据”税目包括股权转让书据(不包括应缴纳证券交易印花税的),税率为价款的万分之五。

本例中A公司和甲公司双方签订的股权转让合同,属于印花税“产权转移书据”税目,双方应分别按“产权转移书据”(税率0.05%)缴纳印花税30万元(6亿*0.05%)。

3. 2023年9月,A公司发行股份及支付现金购买乙公司持有的B公司28.57%股权时,涉及两个交易行为,即:股权转让交易和定向增发股份交易。

《印花税法》第十一条规定,已缴纳印花税的营业账簿,以后年度记载的实收资本(股本)、资本公积合计金额比已缴纳印花税的实收资本(股本)、资本公积合计金额增加的,按照增加部分计算应纳税额。

《印花税法》税目税率表规定,“产权转移书据”税目包括股权转让书据(不包括应缴纳证券交易印花税的),税率为价款的万分之五。税目“营业账簿”,税率为实收资本(股本)和资本公积合计金额的万分之二点五。

本例中2023年9月交易涉及的印花税分析如下:

首先,A公司定向增发股份时,“资本公积”科目增加的5.8亿元,增加部分按印花税“营业账簿”税目计算缴纳,因此A公司应按“营业账簿”(税率0.025%)缴纳印花税14.5万元(5.8亿*0.025%)。乙公司不涉及印花税。

其次,A公司以发行股份的方式购买乙公司持有的B公司28.57%股权,即B公司28.57%股权发生转让行为,股权转让交易书据属于印花税“产权转移书据”税目,因此A公司和乙公司应分别按“产权转移书据”(税率0.05%)缴纳印花税39万元(7.8亿*0.05%)。

作者:中汇开来(河南)税务师事务所经理 谷斌霞

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号