实务工作中,从业人员常有疑惑,为什么高新认定和研发加计扣除业务中委托境外的研发费用金额会不一样?高新认定和研发加计的文件都规定按照实际发生额的80%和不超过三分之二的限额,为何最终计算结果会不同?

笔者拟通过本篇文章,分别分析两项业务中委托境外研发费用的规定和具体计算,揭示计算结果差异的原因。

1.高新认定中委托境外的研究开发费用的限额规定

国科发火〔2016〕32号和国科发火〔2016〕195号规定如下:

企业在中国境内发生的研究开发费用总额占全部研究开发费用总额的比例不低于60%;

委托外部研究开发费用是指企业委托境内外其他机构或个人进行研究开发活动所发生的费用(研究开发活动成果为委托方企业拥有,且与该企业的主要经营业务紧密相关)。委托外部研究开发费用的实际发生额应按照独立交易原则确定,按照实际发生额的80%计入委托方研发费用总额。

企业在中国境内发生的研究开发费用,是指企业内部研究开发活动实际支出的全部费用与委托境内其他机构或个人进行的研究开发活动所支出的费用之和,不包括委托境外机构或个人完成的研究开发活动所发生的费用。受托研发的境外机构是指依照外国和地区(含港澳台)法律成立的企业和其他取得收入的组织;受托研发的境外个人是指外籍(含港澳台)个人。

综上所述,高新认定时,委托境外的研究开发费用包括委托境外机构和个人的研究开发费用。允许计入委托方研发费用的金额有2个限额的限制,限额1为80%(注,可能是实际发生额的80%,也可能是限额2的80%),限额2为委托境外发生的研究开发费用占全部研究开发费用总额的比例不高于40%。

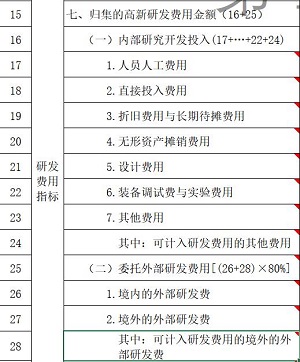

限额2的具体计算,国科发火〔2016〕32号和国科发火〔2016〕195号没有给出明确的规定,但根据企业所得税申报表<高新技术企业优惠情况及明细表>A107041的填报方法可知具体计算方法,详见如下:

第28行的填报说明:根据《高新技术企业认定管理办法》等规定,纳税人在中国境内发生的研发费用总额占全部研发费用总额的比例不低于60%,即境外发生的研发费用总额占全部研发费用总额的比例不超过40%。本行填报(第17+18+…+22+23+26行)÷(1-40%)×40%与第27行的孰小值。

这个填报说明非常明确地告诉我们,高新认定时,先计算限额2,在其结果的基础上计算限额1,即,境外的外部研发费是先按照境内外自主研发和委托境内研发的实际发生额计算全部研发费用总额,然后根据全部研发费用总额的40%与境外的外部研发费实际发生额的孰小值确定可计入研发费用的境外的外部研发费,然后将可计入研发费用的境外的外部研发费的80%计入委托外部研发费用。

2. 研发加计中对委托境外的研究开发费用的限额规定

财税〔2018〕64号规定,委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。本通知所称委托境外进行研发活动不包括委托境外个人进行的研发活动。委托境外研发费用不超过境内符合条件的研发费用三分之二的部分,可以按规定在企业所得税前加计扣除。在财税〔2018〕64号发布之前,企业委托境外机构或个人进行研发活动所发生的费用,不得加计扣除。

根据财税〔2018〕64号规定,研发加计时,委托境外的研究开发费用仅包括委托境外机构的研究开发费用。允许计入委托方研发费用的金额有2个限额的限制,限额1为实际发生额的80%,限额2为委托境外研发费用不超过境内符合条件的研发费用三分之二(注意,研发加计中的“委托境外研发费用不超过境内符合条件的研发费用三分之二”其实是参考了高新认定中“委托境外发生的研究开发费用占全部研究开发费用总额的比例不高于40%”的规定,表达的意思均为境外部分(最多40%)不得超过境内部分(至少60%)的三分之二,故在下文分析时,统一表述为三分之二的限额)。

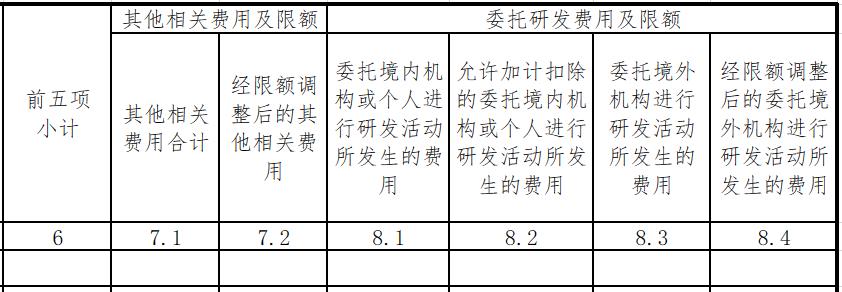

限额2具体怎么计算,在财税〔2018〕64号中没有具体举例说明,但是国家税务总局公告2021年第28号发布的<2021版研发支出辅助账汇总表(样式)>中有明确的规定,详见如下:

填报说明:

第8.4列“经限额调整后的委托境外机构进行研发活动所发生的费用”按以下原则填写:

“金额合计”行:第8.4列根据(第6列+第7.2列+第8.2列)×2/3与第8.3列×80%的孰小值填写。

除费用化项目以外的其他行:第8.4列=(“金额合计”行第8.4列÷“金额合计”行第8.3列)×相应行第8.3列,主要是将允许加计扣除的委托境外研发费用分摊至每一资本化项目,以便其以后年度采取摊销方式加计扣除。

这个填报说明非常明确地指出,研发加计时,限额1和限额2是并行的,可计入研发费用的委托境外的研发费为min{委托境外机构的研发费的实际发生额*80%,(经限额调整后的自主研发金额+委托境内研发费*80%)×2/3}。

3. 举例说明

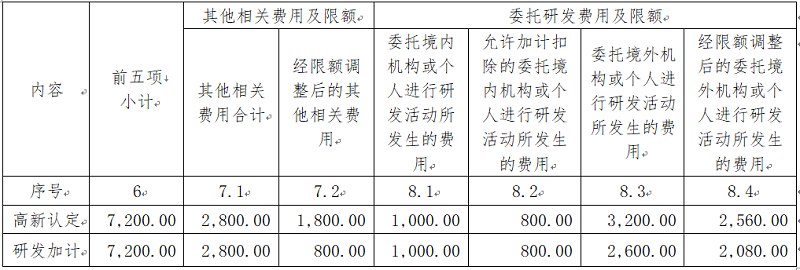

以下通过举例具体说明在高新认定和研发加计时分别如何确定委托境外的研发费用金额。注:在本例中假设高新认定与研发加计不存在如房租费等其他口径差异。

企业自主研发的研发费发生额为10,000万元,其中其他费用发生额为2,800万元,委托境内机构和个人的研发费为1,000万元,委托境外机构的研发费为2,600万元,委托境外个人的研发费为600万元。

计算过程:

(1)高新认定时:

经限额调整后的其他相关费用=min{2,800万元,7200/(1-20%)*20%万元}=1,800万元,

限额2=委托境外研发费的2/3的限额=(7,200+2,800+1,000)*2/3=7,333.33万元,

经限额调整后的委托境外的研发费=限额1=min(限额2,委托境外研发费的实际发生额)=min(7,333.33万元,3,200万元)*80%=2,560万元。

(2)研发加计时:

经限额调整后的其他相关费用=min{2,800万元,7200/(1-10%)*10%万元}=800万元,

限额1=委托境外机构研发费的实际发生额*80%=2,600*80%=2,080万元,

限额2=(经限额调整后的自主研发金额+委托境内研发费*80%)×2/3=(7,200+800+1,000*80%)*2/3=5,866.67万元,

经限额调整后的委托境外的研发费=min{限额1,限额2}=min(2,080万元,5,866.67万元)=2,080万元。

高新认定与研发加计的各项金额分别应填报如下:

4. 小结

通过上述文件解读和举例说明,我们可以发现委托境外的研发费用的计算方法在高新认定和研发加计时是有本质的区别的。

首先,高新认定时,委托境外的研究开发费用包括委托境外机构和个人的研究开发费用;研发加计时,委托境外的研究开发费用仅包括委托境外机构的研究开发费用。

其次,高新认定时,先按实际发生额计算三分之二的限额,然后与委托境外实际发生额进行比较,选择孰小值,再将该孰小值*80%确认为委托境外的研发费用;研发加计时,先将委托境外机构实际发生额*80%,再将该金额与境内符合条件的研发费用三分之二的限额进行比较,选择孰小值确认为委托境外的研发费用。简单的记忆方法就是,高新认定是按照实际发生额来计算三分之二的限额,研发加计是按照可加计金额来计算三分之二的限额。

作者:中汇(浙江)税务师事务所 税务风险管理与技术部

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号