企业合并是常见的企业重组方式。企业合并过程中,适用特殊性税务处理是比较常见的税务处理方式。适用特殊性税务处理时,合并企业可弥补的亏损额如何确定,实操中一些企业存在疑惑。

一、真实案例

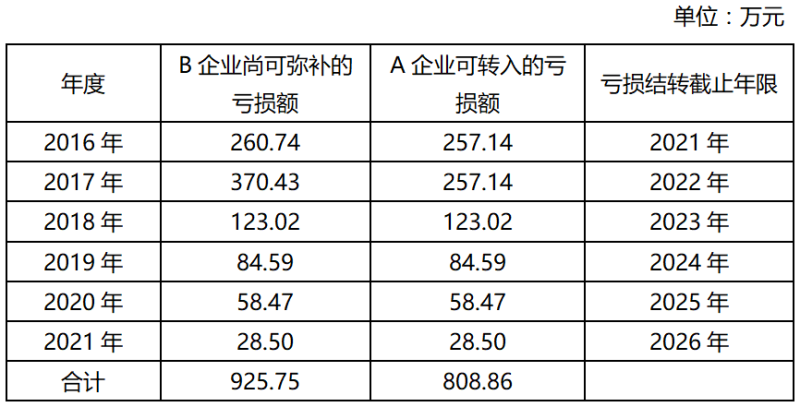

某B企业为A企业全资子公司,两家企业的亏损可结转年限均为5年。2021年9月,A企业吸收合并B企业,双方符合特殊性税务处理条件并选择适用。已知B企业2016年待弥补亏损260.74万元,2017年待弥补亏损370.43万元,2018年待弥补亏损123.02万元,2019年待弥补亏损84.59万元,2020年待弥补亏损58.47万元,2021年待弥补亏损28.5万元,B企业净资产公允价值4842.58万元。截至2021年末,国家发行的最长期限国债利率为5.31%。

《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税〔2009〕59号,以下简称“59号文”)规定,企业合并适用特殊性税务处理时,可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率。据此,可由合并企业A企业弥补的被合并企业B企业亏损的限额为4842.58 *5.31%=257.14(万元)。

于是,有些纳税人认为,计算出来的限额257.14万元,为合并企业A企业最高可弥补的亏损额。

二、解析

实际上,59号文还有个配套文件,即《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号)。其第二十六条规定,可由合并企业弥补的被合并企业亏损的限额,是指按税法规定的剩余结转年限内,每年可由合并企业弥补的被合并企业亏损的限额。由此可见,59号文所说的限额为年度限额,而非弥补总额。

根据企业所得税特殊性税务处理原理,以及税法对亏损弥补的结转年限规定,合并企业转入的亏损可弥补年限应由被合并企业平移至合并企业。以本案例来说,B企业2016年的亏损,可在A企业2021年弥补,2017年的亏损可在2022年前弥补,以此类推。确定了弥补年限的结转方式,结合年度限额的规定,被合并企业各年度尚未弥补的的亏损额就应该是在限额范围内按孰小原则平移至合并企业,以此确认合并企业可结转的亏损额。

回到本案例,被合并企业B企业2016、2017年亏损额分别为260.74万元和370.43万元,大于其可弥补亏损限额257.14万元,因此,A企业只能分别确认257.14万元;B企业2018-2021年亏损额均小于年度限额,则可按实际亏损额全部转入A企业进行弥补。总的来说, A企业可确认转入的亏损额为808.86万元。详见下表:

企业所得税年度纳税申报表填报说明也可印证这一观点。以可弥补年限5年的填表说明为例:第4列“合并、分立转入的亏损额-可弥补年限5年”,填报企业符合企业重组特殊性税务处理规定,因合并或分立本年度转入的不超过5年亏损弥补年限规定的亏损额;合并、分立转入的亏损额按亏损所属年度填报,转入的亏损额以负数表示。A企业在办理2021年度企业所得税汇算清缴时,应准确填报《企业所得税弥补亏损明细表》(A106000)。具体来说,应依次在第4列“合并、分立转入的亏损额——可弥补年限5年”的“前五年度”栏次填报-257.14万元,“前四年度”栏次填报-257.14万元,“前三年度”栏次填报-123.02万元,“前二年度”栏次填报-84.59万元,“前一年度”栏次填报-58.47万元,“本年度”栏次填报-28.50万元。

三、结语

税收作为企业决策重要的考量因素,企业在进行重组时,只有准确理解税收政策,并结合其他因素进行分析,才能选出最优方案,争取最大税收利益。

企业合并适用特殊性税务处理时,合并企业可转入的被合并企业待弥补亏损额,应分年度确定。各年度年可转入的亏损额,以计算出来的年度限额与被合并企业各年度尚未弥补的亏损额进行比较,按两者孰小值原则确定。各年度可转入亏损额确定后,再按原所属年度,平移至合并企业。

作者:湖南中汇税务师事务所高级经理 戴志辉

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169

京公网安备11010502056556号

京公网安备11010502056556号