为鼓励消费者开卡、消费,各家银行信用卡部门都在信用卡上大做文章,除了各种各样的优惠服务(如开卡送拉杆箱),最大的一个共同点就是“积分”。客户刷卡消费时,银行就会根据客户的消费金额进行积分,绝大多数银行给出的标准是消费1元积1分(但某些消费不计入积分,比如支付购车款、购房款、医疗款等不计入积分)。客户可凭着积分兑换各种商品或服务,据了解,目前各家银行信用卡积分兑换的形式主要有如下四类:

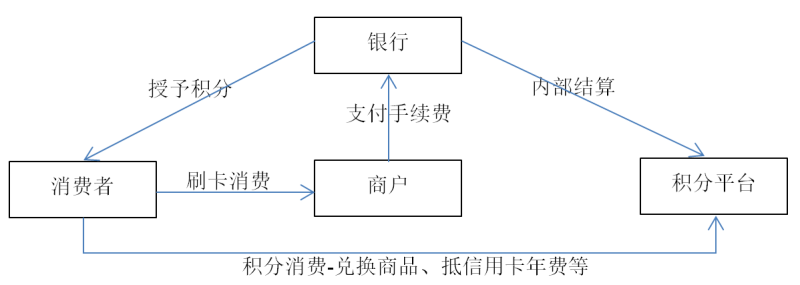

1.兑换银行自己平台的产品(如工行信用卡积分在工行融e购平台直接换购商品,或者抵扣现金,即作为银行电子商务平台的代币用于消费);

2.用于抵扣银行金融服务费(如积分抵减信用卡年费);

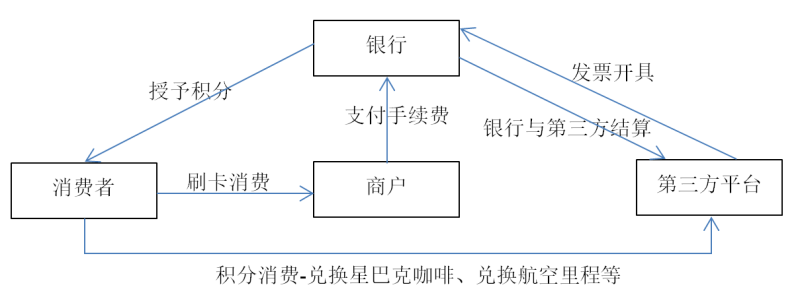

3.在第三方公司兑换商品、服务或参与促销活动(如兑换航空公司里程、兑换星巴克消费券,参加商户抽奖和秒杀活动,第三方公司与银行最终结算);

4.将信用卡积分转让给第三方平台处理(消费者在第三方平台兑换商品或服务,第三方平台与银行最终结算)。

以上可以总结为两大类交易类型:

(通过银行内部积分平台的交易)

(通过外部积分平台的交易)

案例:2020年1月1日A客户使用B银行的信用卡在C商家刷卡购买衣服,花费10万元,积分10万,积分有效期1年。假设B银行10万积分价值100元,即可兑换商品价值100元。假设刷卡手续费1%,银联分成20%,B银行分成80%,即B银行取得800元手续费,银联取得200元手续费。

会计处理分析

《财政部关于做好执行会计准则企业2008年年报工作的通知》(财会函[2008]60号)第一条第三款第9项“企业在销售产品或提供劳务的同时授予客户奖励积分的,应当将销售取得的货款或应收货款在商品销售或劳务提供产生的收入与奖励积分之间进行分配,与奖励积分相关的部分应首先作为递延收益,待客户兑换奖励积分或失效时,结转计入当期损益”,即会计准则要求,在全额收取服务费时,将奖励积分部分确认为递延收益,待积分兑换时转入收入或积分失效时转入当期损益。

但事实上,银行授予客户信用卡积分与财会函[2008]60号描述的情况不同,属于典型的羊毛出在猪身上。即一方面向客户提供了服务且授予了积分,但并未直接向客户收取服务费用(信用卡年费除外)。另一方面向商家提供了服务同时收取了服务费。换言之银行向客户授予的积分权益是与其向商家收费直接相关联的。因此我们认为银行无需将取得的刷卡服务费收入在当期与信用卡积分之间分配,应直接将向商家收取的手续费金额当期全额确认收入,同时计提积分费用。对于积分费用,我们认为积分产生的费用系银行为了推广自己的信用卡而产生的推广费。

B银行收到手续费时:

借:存放同业 800

贷:手续费收入 754.7

应交税费-应交增值税(销项) 45.3(属于直接收费金融服务按6%计提销项)

B银行计提积分费用:

借:其他业务支出 100(或:营业费用-信用卡推广费用)

贷:预计负债 100

B银行在A客户实际兑换积分,发生支出时,按实际发生金额冲减预计负债。

税务处理分析

第一种方式兑换——通过银行内部积分平台的交易

场景描述:B银行购入用于兑换的商品。A客户在银行内部积分平台上兑换商品。

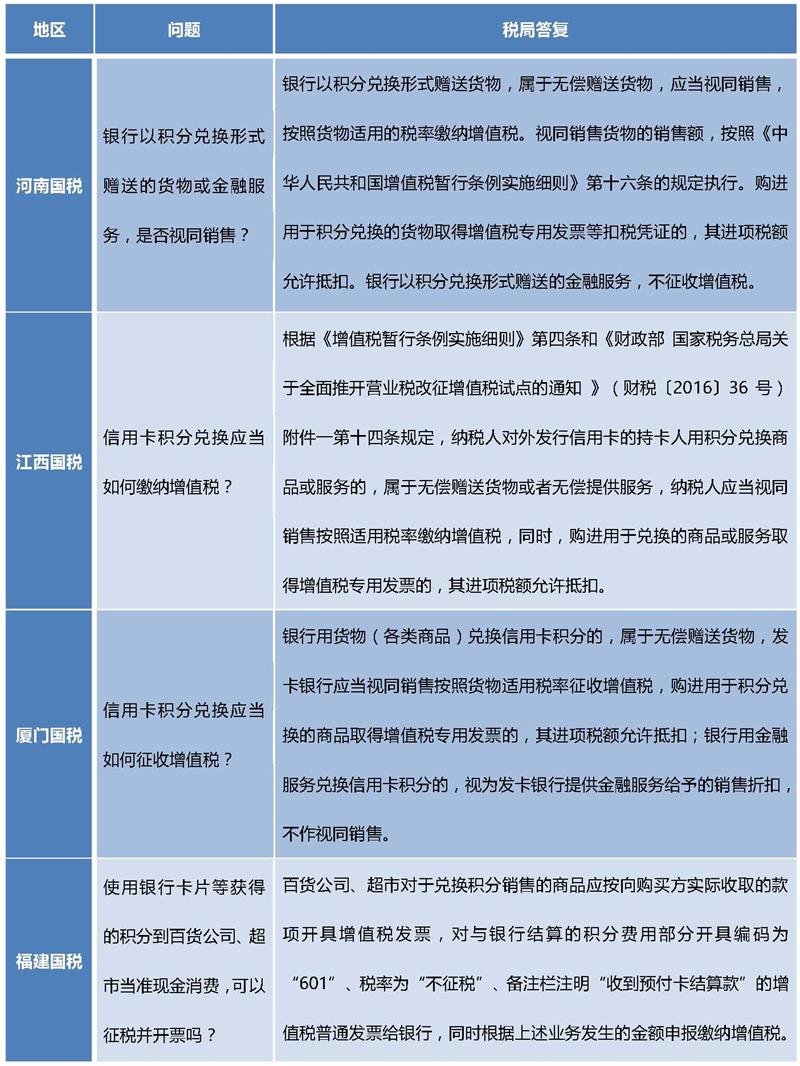

增值税:从各地税务局口径可以看出(详见附件),对于信用卡积分兑换自己平台商品均作为无偿赠送,需要视同销售缴纳增值税。事实上,我们认为,从交易的本质上来说,B银行用自己平台商城的商品给客户兑换积分属于用商品支付信用卡推广费用,当然也是需要视同销售缴纳增值税。同时B银行在购入这些兑换商品时是可以抵扣进项税额。

企业所得税:国税函[2008]875号“企业以买一赠一等方式组合销售本企业商品的,不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入”,我们认为银行信用卡积分兑换业务不适用875号文的规定,因为作为买方的商户和作为被赠与方的客户并不是同一方,同时银行已经在取得手续费收入时全额确认收入,所以银行为客户兑换商品也应作为企业所得税视同销售收入处理。

第二种方式兑换——抵扣银行金融服务费

场景描述:A客户使用积分抵减B信用卡年费。

增值税:根据河南国税以及厦门国税的口径,对于银行用金融服务兑换信用卡积分的,视为发卡银行提供金融服务给予的销售折扣,不作视同销售处理。该处理方式虽有一定的争议,但对银行来说算是一种比较公平合理的处理方式。

企业所得税:原理同增值税。

第三种方式兑换——在第三方公司兑换商品、服务或参与促销活动

场景描述: B银行与星巴克合作的活动:客户每5千积分加现金5元即可兑换一杯星巴克咖啡(市场售价50元);B银行与星巴克约定每兑换一杯咖啡B银行承担40元费用。

增值税:星巴克应该按照市场售价50元还是实际收取的45元(银行40+客户5)确认增值税应税收入呢,我们认为这属于折扣销售的性质,应按45元确认增值税应税收入;客户是否能向星巴克申请开具45元发票呢,根据发票管理相关规定,同时参考福建税务局的答复“应按向购买方实际收取的款项开具增值税发票”,客户只能向星巴克申请开具5元发票。星巴克与B银行结算的40元本质上是单用途预付卡业务性质可以开具“601”、税率为“不征税”、备注栏注明“收到预付卡结算款”的增值税普通发票。B银行支付40元取得“不征税”发票入账,冲减预计负债。

企业所得税:星巴克按照市场售价45元确认不含税收入,那么B银行取得40元不征税发票能否在企业所得税前扣除呢,我们认为该支出属于银行实际发生的,与生产经营相关的合理支出,根据企业所得税税前扣除凭证的相关规定,取得相关内外部凭证,结合费用的性质,在企业所得税前据实计算扣除。

第四种方式兑换——在第三方平台兑换商品或服务

场景描述:A客户在与B银行合作的第三方平台上用积分兑换商品或服务。

增值税:如果第三方平台自行采购商品,B银行先支付价款转让积分,A客户在第三方平台上用积分兑换实物商品。则第三方平台本质就是承担单用途预付卡业务的功能。因此第三方平台公司与B银行结算时可以开具“601”、税率为“不征税”、备注栏注明“收到预付卡结算款”的增值税普通发票。同时第三方平台在A客户实际兑换商品时,按照销售的具体货物缴纳增值税。如果B银行根据客户实际在第三方平台兑换商品的情况再与第三方平台结算款项,则B银行应比照客户在自己内部积分平台兑换商品的方式视同销售处理,第三方平台向B银行开具实际结算货物的发票。

如果第三方平台给A客户提供的只是商品和服务兑换的平台,B银行先支付价款转让积分,A客户兑换商品或服务后,第三方平台和具体提供商品和服务的公司进行结算。则第三方平台公司本质扮演的是第三方支付结算的角色,承担的是多用途预付卡业务的功能,按照国家税务总局公告2016年第53号的相关规定,其应当取得中国人民银行核发的《支付业务许可证》。第三方平台取得的手续费、结算费、服务费、管理费等收入按规定缴纳增值税。第三方平台与B银行结算时可以开具“601”、税率为“不征税”、备注栏注明“收到预付卡结算款”的增值税普通发票。在第三方平台上提供商品和服务的公司收到第三方平台结算的款项时,应向第三方凭条开具增值税普通发票,并在备注栏注明“收到预付卡结算款”,不得开具增值税专用发票。第三方平台取得增值税普通发票后作为其兑换积分取得银行结算款项不缴纳增值税的凭证,留存备查。实践中,第三方平台大多未取得《支付业务许可证》,这种情况下,各地税务机关在实践中政策掌握并不统一,本着实质重于形式的原则,第三方平台公司应当按照其实际取得的收入按照经纪代理服务缴纳增值税,在发票开具方面有些地方规定不允许开具“601”发票,该种情况下如何向B银行开具发票还需与主管税务机关沟通一致,以避免税务风险。如果B银行根据客户实际在第三方平台兑换商品和服务的情况再与第三方平台结算款项,则第三方平台公司应当按照其实际取得的收入按照经纪代理服务缴纳增值税并向B银行开具发票,同时在第三方平台上提供商品和服务的公司按其实际结算的款项向B银行开具发票。

企业所得税:B银行从第三方平台取得不征税发票或者销售发票,从在第三方平台上提供商品和服务的公司处取得的发票,我们认为可以根据企业所得税税前扣除凭证的相关规定,结合费用的性质,在企业所得税前据实计算扣除。

随着商业模式的创新,积分在第三方平台上兑换商品或服务的形式还存在着积分互换互认,第三方平台的相互嵌套等多种复杂形式,只要我们抓住交易的本质就必然能找到合适的会计和税务处理方式。

附件:各地税务局银行信用卡积分增值税政策口径

作者:中汇会计师事务所(特殊普通合伙)合伙人 汪轶民

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169