近年来,由于土地出让价高、住房销售价于土地拍卖时被事先限制、经济下行导致需求市场疲软,房地产企业利润被大幅压缩限制,位于限价、限购、限贷地区的房地产企业部分楼盘的实际毛利率已低于国税发〔2009〕31号文规定的计税毛利率,这种征税方式与房地产企业所面临的现实环境已难以匹配,本文将结合统计数据分析现行征税方式存在的问题并提出建议。

一、现行征税方式及其存在的问题

根据《国家税务总局关于印发<房地产开发经营业务企业所得税处理办法>的通知》(国税发〔2009〕31号)第九条规定,房地产企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算应纳税所得额。

上述征税方式只有在实际毛利率大于计税毛利率、新旧项目滚动延续开发、不同项目之间盈利亏损能互相弥补的情况下,整体上才符合企业所得税征税原理,即有所得才予以征税的原理。

国税发〔2009〕31号第八条规定,“企业销售未完工开发产品的计税毛利率由各省、自治、直辖市税务局按下列规定进行确定:(一)开发项目位于省、自治区、直辖市和计划单列市人民政府所在地城市城区和郊区的,不得低于15%。”随后,各地在该文件指导下陆续发文确定其计税毛利率,如沪国税所[2009]31号规定“对符合国税发〔2009〕31号第八条第(一)款规定开发项目位于本市范围的,计税毛利率暂按15%确定。”,江苏省税务局公告2018年第13号规定“开发项目位于南京市城区和郊区的,计税毛利率为15%。”,浙江省税务局2018年第10号公告规定“开发项目位于杭州市城区和郊区的,计税毛利率为15%”。各省份没有权限下调房开项目计税毛利率。

开发项目位于省、自治区、直辖市和计划单列市人民政府所在地城市城区和郊区的,不低于15%的计税毛利率在房地产行业高速发展时期是符合实情的,然而近年,随着国家宏观调控政策的陆续出台,加上地价的持续上涨,房地产企业利润空间不断被压缩,即使多个省份均以国税发〔2009〕31号文所规定的最低限额作为其计税毛利率,依然有很多项目的实际毛利率难以达到。下面以杭州为例分析其近年地价和房价的变动情况。

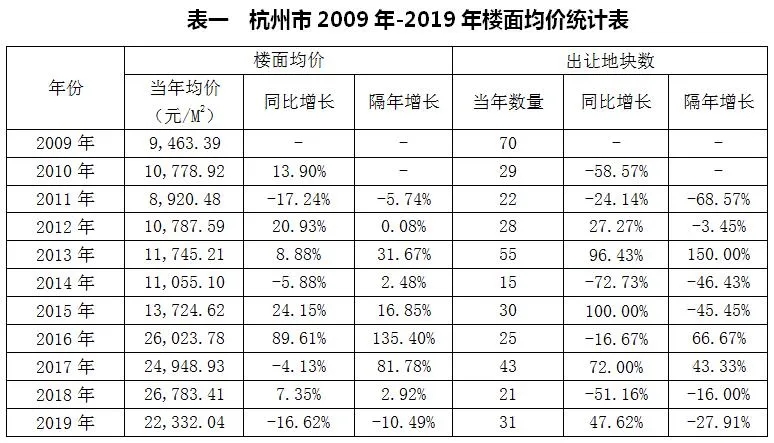

从地价上看,杭州市近四年楼面均价显著增长。据统计,2009年-2011年平均楼面均价9,720.93 元/平方米,2012年-2015年平均楼面均价11,828.13元/平方米,2016年-2019年平均楼面均价25,022.04元/平方米,相比于2009年-2011年,2012年-2015年土地成本仅增长了21.68%,而相比于2012年-2015年,近四年土地成本增长了111.55%。此外,近两年进入市场的地块数量明显减少,相比于2017年,2018年地块出让数量降幅超过50%,2019年降幅为27.91%,可见房地产行业热度大减。详见表一,如下。

该表统计原始数据来源于杭州市规划和自然资源局,为杭州市2009年1月-2019年12月各地块住宅性质用地相关数据。

从房价上看,杭州市近四年房价均价也显著增长,但明显低于近四年土地成本111.55%的增长幅度。据统计,2012年-2015年平均房价均价20,782.21元/平方米,2016年-2019年平均房价均价32,691.22元/平方米,相比于2012年-2015年,近四年房价均价增长了57.30%。详见表二,如下。

该表统计原始数据来源于安居客,为杭州市2010年1月-2019年12月江干、西湖、滨江、拱墅、下城、上城等主城区房价相关数据。

因此,在实际毛利率低于计税毛利率、房地产企业结转收入后的亏损得不到弥补的实际情况下,房地产企业现行企业所得税征税方式的主要适用条件已偏离现实情况,若不及时调整现行征税方式,会变相增加房地产企业的税收负担。

二、调整现行征税方式的必要性

近二十年,尤其是在2016年前十年,是房地产企业飞速发展的黄金时期。然而,自2016年中央经济工作会议明确提出“房子是用来住的,不是用来炒的”以来,房地产企业发展进入转型升级的艰难时期。

一是地价逐年快速增长、住房价格被提前限制,不断压缩房地产企业利润空间。土地成本方面,近年各地土地出让价大幅增长,根据中国地价信息服务平台公布的城市地价监测数据,2019年第三季度上海住宅类地面地价水平值高达5.9万元/平方米,南京为4.4万元/平方米,杭州为3.2万元/平方米,土地成本不断增加,严重压缩房地产企业利润空间。售价方面,近年各地陆续发文对房价进行限制,如2016年南京市人民政府发布《关于推进供给侧结构性改革 促进房地产市场平稳健康发展的实施意见》解读,对房价涨幅进行控制,规定“六城区、江宁区、浦口区的商品住宅项目(不含户型180平方米以上及低密度住宅),以年初批次成交均价为基准,按照价格区间分类指导,而2016年首次销售的项目,申报均价参照周边同类型、同品质楼盘。具体为:申报均价2万元/平方米以下的,年化涨幅不宜高于12%;申报均价2万—3万元/平方米的,年化涨幅不宜高于10%;申报均价3万元/平方米以上的,年化涨幅不宜高于8%”。2018年杭州市住房保障和房产管理局出台了《关于进一步加强和完善商品住房销售价格行为监管的意见》,明确“房地产经营者不得以任何方式、任何名义向购房者收取超过备案价格(包括装修价格)以外的其他任何费用”,2019年6月浙江省土地使用权网上交易系统发布的9宗宅地出让文件中首次对“毛坯销售均价”“毛坯销售最高单价”和“装修价格”进行了明确,即在土地拍卖前就对“限价”标准进行明确。这使得房地产企业的利润最大值被提前锁定,这必然会进一步压缩房地产企业的利润空间,进而难以保持15%以上的实际毛利率。

二是经济增长放缓、市场需求下降、社会购买力增长缓慢,使得各类房地产发展受到制约。近几年,整个经济呈下行趋势,房地产行业对经济影响较大,为防控房地产行业泡沫经济危机发生,各地从购买条件到金融信贷等方面不断出台购买住房的限制性政策,导致住宅类房地产遭遇严重打击;商业地产类房地产发展还因互联网电商对实体店的巨大冲击而受到严重制约;而城市建设类地产同样因经济发展缓慢、政府行政办公楼审批从严、总部基地受企业扩展步伐放缓等而受到严重影响;工业类房地产则因不具备可持续发展支撑而陷入生存危机。这必然让很多房地产企业无法继续开发新项目,基于前期的高计税毛利率产生的未弥补亏损将丧失转回通道,从整体上看,这必然将增加房地产企业的税收负担。

三是营改增之后,房地产企业企业所得税税负增加。国税发〔2009〕31号文第十二条规定,企业发生的期间费用、已销开发产品计税成本、营业税金及附加、土地增值税准予当期按规定扣除。在2016年5月1日全面营改增之前,房地产企业在收到预收款时按5%税率缴纳营业税,由于营业税属于价内税,缴纳的营业税计入税金及附加并在企业所得税前全额扣除。但营改增后,房地产企业收到预收款时按价税分离金额乘以预征率预缴增值税,由于增值税属于价外税,无法在企业所得税前扣除,导致营改增后房地产企业的应纳税所得额较营改增前增加。

例如,假设房地产企业预售商品房取得100万元预收款,预计的计税毛利率为15%,不考虑期间费用、流转税对应的附加税及预缴的土地增值税情况下,若缴纳营业税5%,则应纳税所得额=100*15%-5=10万元;若缴纳增值税(按简易计税方法),则应纳税所得额=100÷(1+5%)*15%=14.29万元。显然,房地产企业的企业所得税税负高于营改增前的税负。

综上所述,针对房地产企业销售未完工产品取得的预收款,现行企业所得税所采取的预征方式是基于房地产企业实际税前毛利率大于计税毛利率、房地产企业新旧项目之间能滚动延续开发不断消耗未弥补亏损等适用条件;而在地价高涨、售价受限、经济下行的大背景下,房地产企业实际毛利率已普遍低于计税毛利率,项目实际亏损情况下预售期间还是按高计税毛利率预缴企业所得税的方式也因房地产企业发展受限无新项目接力而行不通,这使得现实情况已无法满足现行征税方式的适用条件,因此,期望总局能调整现行征税方式。

三、调整现行征税方式的具体建议

(一)建议降低未完工开发产品的计税毛利率。

税收作为一种宏观调控的手段,对行业发展和社会需求起到引导和调节作用。在房地产行业迅猛发展、市场需求旺盛时期,提高计税毛利率可以抑制房价过快上涨,维持社会稳定;而在目前经济下行、市场需求下降的环境下,适当降低计税毛利率一方面可以减少项目开发期间税费资金的占用,另一方面可以避免预计毛利额大于实际毛利额情况的产生,减轻企业的负担,刺激经济发展。

采用固定的计税毛利率已无法适应如今多变的经济环境,建议国家税务总局允许各省税务局结合实际在一定范围内动态调整计税毛利率,以便各地根据房地产行业变化情况适时作出调整。

(二)建议明确企业所得税按项目清算,实行多退少补。

目前企业所得税采取按年计征,分月或者分季预缴,年终汇算清缴的方式,而房地产项目的开发经营跨越多个会计年度,若开发完成后可按项目汇算应纳税额,扣减开发期间已缴纳的企业所得税,多退少补,则能避免房开企业因项目实际发生亏损而预售阶段预缴的企业所得税无法退回的情况。故建议房开企业所得税可以按项目清算,实行多退少补。

来源:中汇(浙江)税务师事务所

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169