近期,西藏、广西等地税务机关陆续出台了关于明确公务交通、通讯补贴个税扣除标准的公告。对于这一问题,国税发[1999]58号已对取得公务用车、通讯补贴收入个税计征方法进行了明确,但具体扣除标准交由各地省级地税机关自行测算规定。

我们梳理了各地关于此问题的最新规定,大家可以参考。

一、总局规定

《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)

二、个人因公务用车和通讯制度改革而取得的公务用车、通讯补贴收入,扣除一定标准的公务费用后,按照“工资、薪金”所得项目计征个人所得税。按月发放的,并入当月“工资、薪金”所得计征个人所得税;不按月发放的,分解到所属月份并与该月份“工资、薪金”所得合并后计征个人所得税。

公务费用的扣除标准,由省级地方税务局根据纳税人公务交通、通讯费用的实际发生情况调查测算,报经省级人民政府批准后确定,并报国家税务总局备案。

《国家税务总局关于个人因公务用车制度改革取得补贴收入征收个人所得税问题的通知》

(国税函〔2006〕245号)

现对公务用车制度改革后各种形式的补贴收入征收个人所得税问题明确如下:

一、因公务用车制度改革而以现金、报销等形式向职工个人支付的收入,均应视为个人取得公务用车补贴收入,按照“工资、薪金所得”项目计征个人所得税。

二、具体计征方法,按《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)第二条“关于个人取得公务交通、通讯补贴收入征税问题”的有关规定执行。

总局主要是对公务用车和通讯制度改革而取得的公务用车、通讯补贴收入的计征方法进行了明确,即“扣除一定标准的公务费用后,按照“工资、薪金”所得项目计征个人所得税”。但具体的扣除标准仍需参照当地税务机关相关规定。

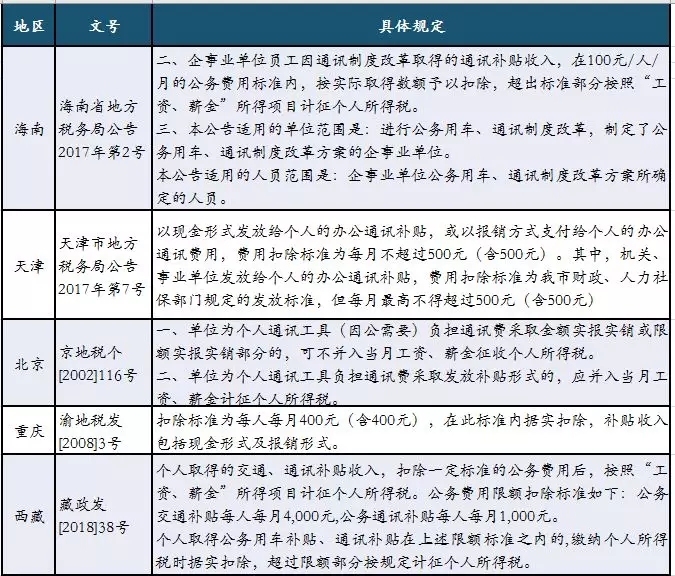

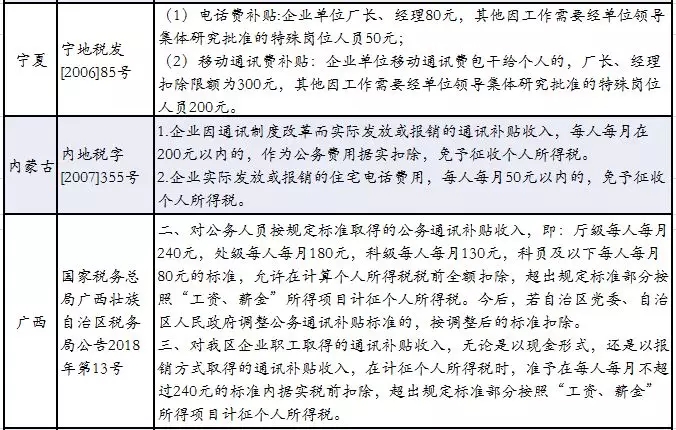

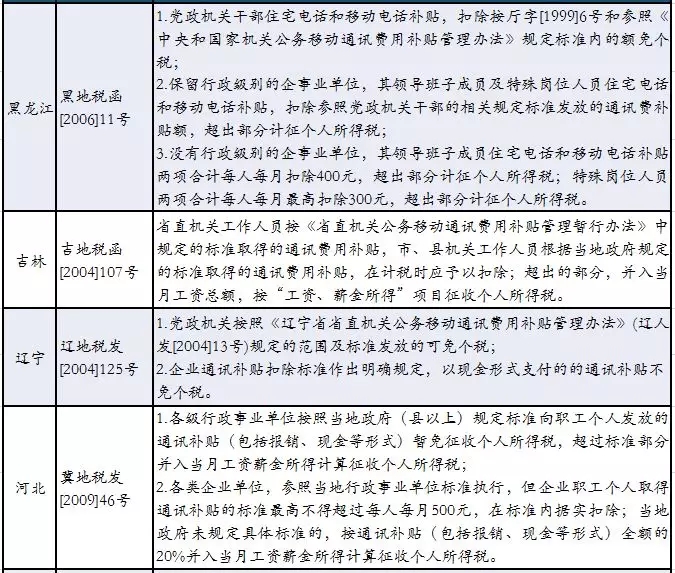

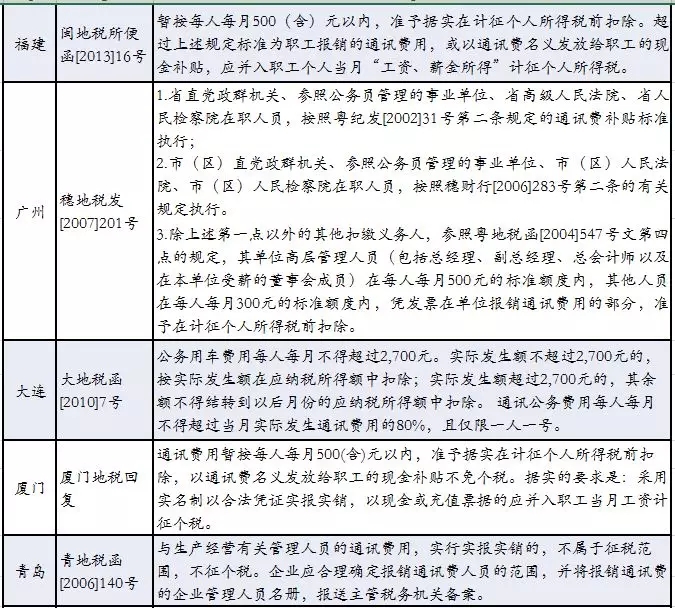

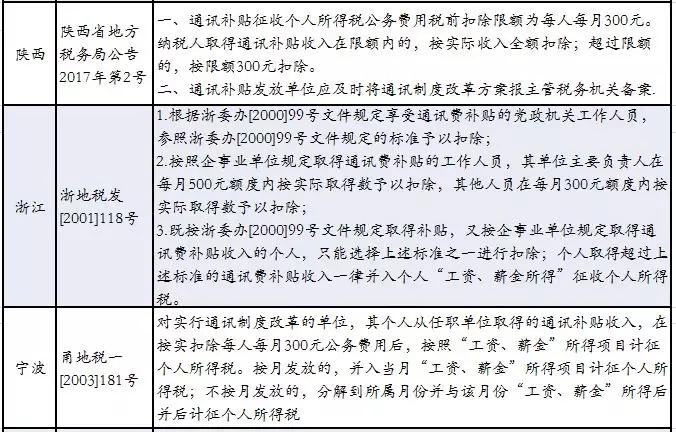

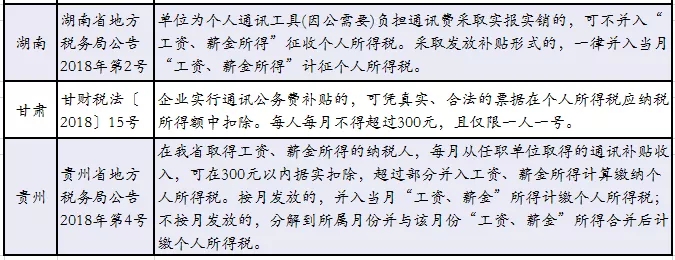

二、 通讯费补贴

根据国家税务总局2012年4月11日在线答疑,关于通讯费补贴,如果所在省市地方税务局报经省级人民政府批准后,规定了通讯费免税标准的,可以不征收个人所得税。如果所在省市未规定通讯费免税标准,单位发放此项津贴,应予以征收个人所得税。对此,应结合各地地税局具体规定,并注意区分不同人员适用标准。

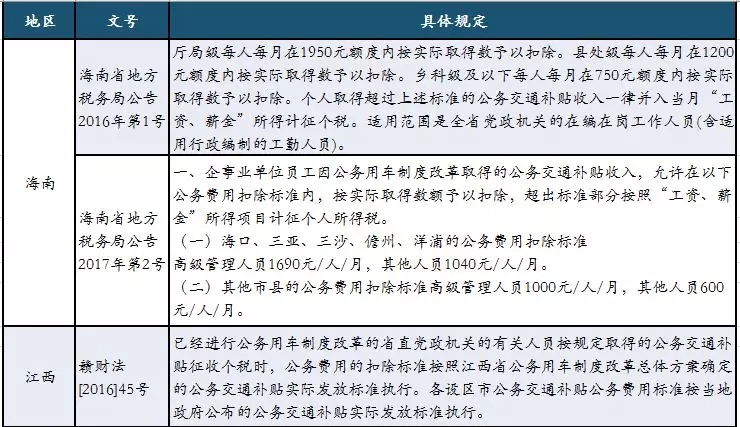

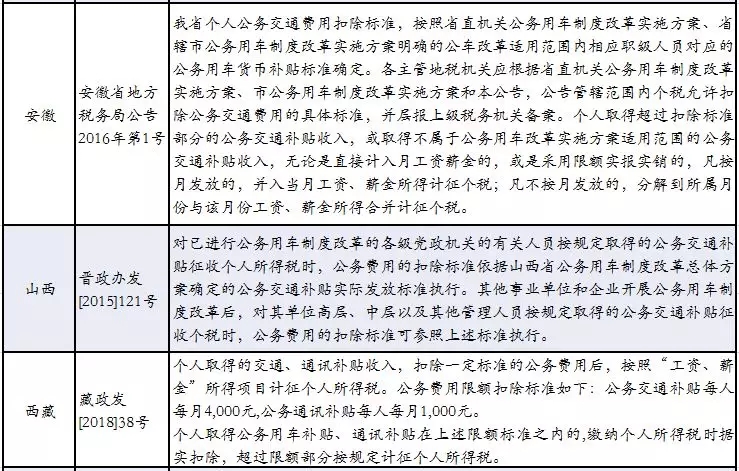

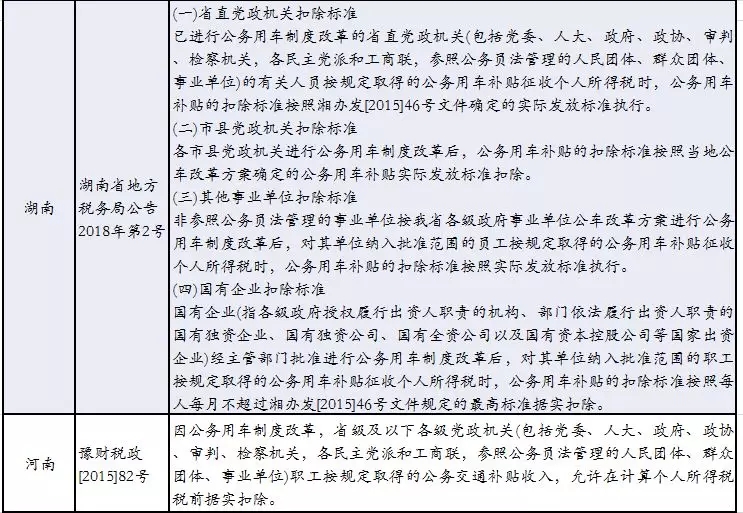

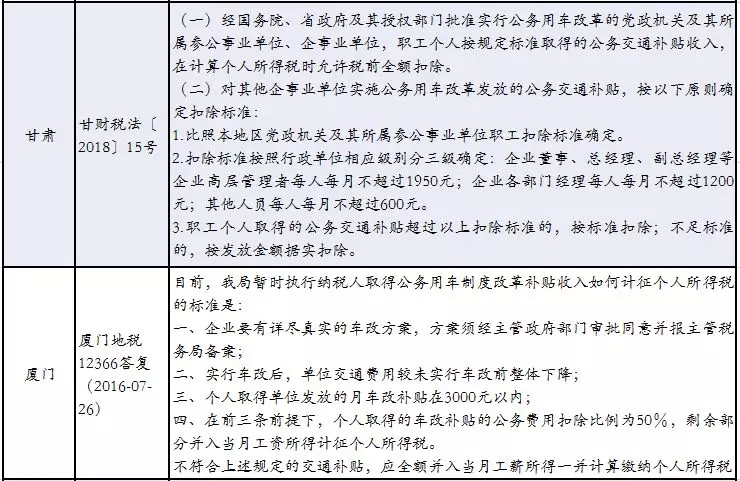

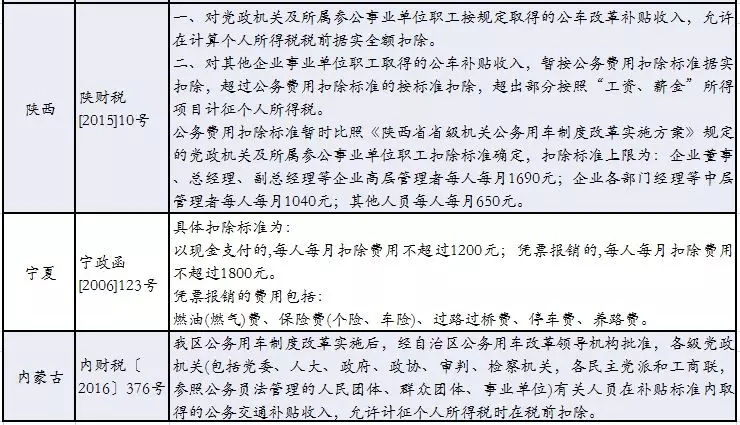

三、 公务用车补贴

根据国税发〔1999〕58号及国税函〔2006〕245号 相关规定,并非对取得的全部交通补贴征收个人所得税,而是扣除公务费用后并入工资薪金计征个税。此外,不区分直接发放现金、限额报销、私车公用等具体发放方式,一律视为个人取得公务用车补贴征收个税。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169