自从发布了《合伙型基金会计核算方法与合伙份额计税基础确认规则——兼谈税收虚体的税收属性》这篇文章后,部分人在文章后留言。我们看到,大家对于文章主要的争议点在于对文中提出的如下观点有质疑,即:

合伙企业出现了亏损,必须要调减合伙人持有合伙份额的计税基础。

大部分人认为,这个观点是不对的。实际上,税收虚体这种穿透税制是非常复杂的,考虑到大家的可接受程度,我们是希望先从简单的问题入手谈,后面一步一步地来探讨合伙税制中的复杂性问题。

一、合伙企业“先分后税”的税法规则及合伙份额计税基础调整规则差异

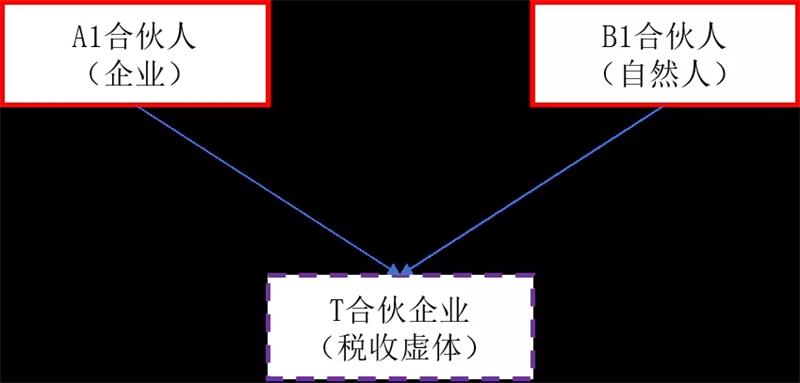

我们要注意,在中国税制背景下,我们讲合伙企业不是所得税纳税人,合伙企业应该按照“先分后税”的原则,由合伙人根据各自身份缴纳所得税。那这里“先分后税”的“分”就是分的是什么,这里可以有两种理解:

1、合伙企业把自己取得的收入、成本、费用按照一定的比例分摊给A1、B1两个合伙人,由他们各自计算所得缴纳所得税;

2、我们首先把合伙企业看成一个独立的应税所得计算主体,合伙企业现在自身层面计算出应税所得后,我们再将这个应税所得分摊给A1、B1两个合伙人缴纳所得税。

那中国的税制背景下,我们这个“分”究竟是哪种理解呢?熟悉中国税制的人应该知道,我们合伙企业“先分后税”的这个“分”是第二种理解。即在中国制度背景下,合伙企业虽然不是所得税纳税人,但在应纳税所得额计算上,我们还是把合伙企业当成一个类似法人的独立主体看待。合伙企业要按照财政部、国家税务总局关于印发《关于个人独资企业和合伙企业投资者征收个人所得税的法规》的通知(财税[2000]91号)以及其他相关规定,首先计算出应税所得后,再分配这个应税所得。这一点在我们个人独资、合伙企业个人所得税纳税申报表中体现的是很清晰的。

那这里就出现一个问题,考虑税会差异的存在,合伙企业的会计利润(本年利润)≠合伙企业应纳税所得额的。但是,我们对于合伙人持有的合伙份额计税基础的调整是必须基于会计利润,而不是应税所得。

案例1:A1投资100万,B1投资100万成立合伙企业T。假设第一年,合伙企业的转让一项投资,扣除成本和支付的费用后,最终赚取的会计利润是30万。根据税法计算的应纳税所得额是36万。合伙利润按照50:50的比例分摊。

合伙人交税规则:根据税法规定和个人所得税申报表的填报规则,我们合伙企业“分”的是应纳税所得额,而不是分的收入、成本、费用。因此,A1、B1应该各自份额18万的应税所得各自缴纳所得税。

合伙份额计税基础规则:这里合伙人A1、B1都按18万缴纳了所得税。那他们持有的合伙份额的计税基础要增加多少呢?是增加15还是18呢?毫无疑问,应该增加15。因为,合伙份额的价值是基于合伙企业自身资产的价值。今年,合伙企业卖了一项投资,扣除成本、支付的当期费用后净赚30万,实际上合伙企业的资产增加了30万。那这30万按照50:50分给A1、B1后,他们持有合伙份额的计税基础应该从原来的100万增加到115万,而不是增加到118万。如果增加到118万,那后期转让合伙份额时,我们税会差异中的调增交税的金额实际在合伙份额转让时又扣回来了。

所以,第一点说明,我们是希望大家明确如下一个重要结论:

合伙人是根据合伙企业按照我国税法规定计算分摊的应纳税所得额缴纳所得税。但是合伙份额计税基础的调整则是根据合伙企业会计利润来调整。

二、合伙企业亏损是否调整合伙份额计税基础的差异

对于合伙企业的亏损是否要调减合伙人持有合伙份额的计税基础,不同的制度性安排规则肯定是不一样的。我们还是通过一个案例来说明一下:

案例2:A1投资100万,B1投资100万成立合伙企业T,合伙企业约定分摊比例是50:50。

(1)第一年:合伙企业发生费用20,没有任何收入。假设这个20费用都可以税前扣除,没有税会差异;

(2)第二年:合伙企业取得20的收入,当年没有发生任何费用,20的收入也没有税会差异。

首先说明一下,我国合伙企业税制是很明确的:合伙企业的亏损不能由合伙人用自己的应税所得来弥补。只能有合伙企业用以后年度的应税所得来弥补。同时,这个税收亏损弥补还是有时间限制的,只能用以后5个年度的应税所得来弥补,过期就作废了。

方法一:合伙企业亏损调减合伙份额计税基础

第一年:合伙企业亏损20(50:50分摊)

A1合伙份额计税基础:100——90

B1合伙份额计税基础:100——90

会计分录处理为:

借:合伙人资本投入——A1 10

——B1 10

贷:本年利润 20

因为合伙企业亏损,本年利润10在借方,现在分摊给合伙人后,本年利润科目一借加一贷就平了,年末就没有余额。

第二年:合伙企业盈利20(50:50分摊)

鉴于第二年合伙企业盈利20,弥补上一年亏损20。因此,当年没有应税所得。合伙人A1、A2不缴纳所得税。但是,鉴于亏损在第一年已经分摊给A1、A2调整了他们持有合伙份额计税基础,今年本年利润20会计要分摊掉:

借:本年利润 20

贷:合伙人资本投入——A1 10

——B1 10

第二年:合伙企业盈利20(50:50分摊)

A1合伙份额计税基础:90——100

B1合伙份额计税基础:90——100

实际上此时,合伙企业去年亏20万,今年赚20万,实际到第二年末的资产又恢复到了200万。

因此,按照这个方法,合伙人持有合伙份额计税基础的合计(外部计税基础)与合伙企业持有资产的计税基础(内部计税基础)是协调一致的。且我直接根据会计处理就可以进行追踪记录,非常方便;

同时,合伙企业会计亏损随时调减合伙人持有合伙份额计税基础,避免了亏损在合伙人和合伙企业重复扣除。合伙企业亏损5年弥补限制在这个规则下也基本保证落实了。

方法二:合伙企业亏损不调减合伙份额计税基础

第一年:合伙企业亏损20

A1合伙份额计税基础:100——100

B1合伙份额计税基础:100——100

第二年:合伙企业盈利20

鉴于你第一年不分摊20的亏损给合伙人,实际上合伙企业第一年20的本年利润借方就必须在合伙企业保留着。那合伙企业第二年赚20万,此时合伙企业本年利润就是0。那合伙人按照税法规定也不需要缴纳企业所得税。鉴于本年利润是0,会计上也不存在分摊合伙人。因此,第二年:

A1合伙份额计税基础:100——100

B1合伙份额计税基础:100——100

所以,我们要明确一点,分摊亏损和不分摊亏损,合伙企业的会计核算规则就完全是不一样的。

其次,对于我们提出来的,如果合伙企业亏损不分摊给合伙人,会导致亏损在合伙人和合伙企业重复扣除的问题,有人提出来这种解释:

比如第一年合伙企业亏损20万,合伙人A1将其持有的合伙份额按照公允价值90万转让给C1,确认10的合伙份额转让损失税前扣除。此时,C1持有合伙份额的计税基础是90。

第二年,合伙企业盈利20万,在税收上要弥补上一年亏损20万,但其中有10的损失实际上A1已经通过转让合伙份额实现了。那10的损失不就在合伙企业层面和A1合伙人层面重复扣除了吗?那有人的观点是鉴于此时C1持有合伙份额的计税基础是90,实际上合伙企业到第二年末整体资产是200,如果此时合伙企业解散,C1分得的资产是100,超过其计税基础90的10的部分,C1还是要缴纳所得税的。因此在后期,这个重复扣除的损失还是可以弥补回来的。

至于我们提出来的第二点,合伙企业的亏损不仅只能由合伙企业弥补,而且还有5年弥补的期限。如果合伙企业亏损不调减合伙人持有合伙份额的计税基础,那合伙企业亏损到了5年,我把合伙企业解散了,把经营亏损转化为投资亏损,那不就让合伙人来扣吗?当然,这个理由肯定也有人不赞同。他们可以说,那我公司制不也一样,公司亏损也只能由公司弥补,且有5年限制。那我公司亏损了,也可以通过解散转化为股东投资损失来扣啊。所以,在这一点上说服力还不强。

所以,我们下面要通过分析合伙企业这种穿透主体的特殊税收属性来谈谈亏损同步条件合伙份额计税基础的好处在哪。

三、从反避税角度考虑,合伙企业有些亏损必须调减计税基础

案例3:A1投资100万,B1投资100万成立合伙企业T,合伙企业约定分摊比例是50:50。第一年,合伙企业发生200万的现金捐赠,不是捐赠给符合税前扣除条件的公益救济团队,会计做营业外支出,亏损200万。

此时,合伙企业年度会计利润是亏损200万。但是,鉴于合伙企业这笔亏损不能税前扣除,应纳税所得额是0。因此,A1和B1不需要缴纳所得税。

此时,我们的问题是,这种亏损要调减合伙人A1和B1持有合伙份额的计税基础吗?如果不调减,那我安排合伙企业清算,合伙企业已经没有资产,那A1和B1就可以各自确认100的投资损失税前扣除。

所以问题来了,如果我们对于合伙企业的这种亏损不调减合伙人持有合伙份额的计税基础,那合伙人可以把他们自己支付的不能税前扣除的费用安排通过成立合伙企业来支付,再通过合伙企业注销,把这部分自己不能直接税前扣除的支出转化为合伙企业投资损失税前扣除。

这个是否要反避税呢,肯定要(当然,公司制某种程度也会存在这个问题。但是在穿透税制的合伙企业下,这个更容易被滥用)。那你如果又要坚持这个反避税,又要坚持合伙企业亏损不调减合伙人持有合伙份额计税基础,那你就要把合伙企业的亏损去重新记录分类。对于那些以后年度可以弥补的亏损不调减,但是对于那些根本不能税前扣除费用导致的亏损(永久性差异导致的亏损)则必须要调减合伙份额计税基础。换句话说,我今年会计利润中的负数,你要再分哪些要去调减,哪些要留着明年用,这个无疑就非常复杂了。

但是,如果我采用合伙企业亏损必须同步调减合伙人持有合伙份额的计税基础,既能有效地防止这个避税问题,计税基础的核算上遵循会计核算结果也很方便。

四、合伙税制特殊原因导致的合伙份额计税基础调整问题

案例4:A1投资100万,B1投资100万成立合伙企业T,合伙企业约定分摊比例是50:50。假设T合伙企业第一年的盈利是这样的:

(1)取得国债利息收入20万,发生可税前扣除费用20万。会计利润为0;

(2)取得投资企业分配的股息20万,发生可税前扣除费用20万。会计利润为0;

在(1)鉴于国债利息收入免税,所以T合伙企业应纳税所得额是亏损20万。但是,如果你不允许合伙企业亏损调减合伙人持有合伙份额计税基础,此时对于免税国债利息10万要不要增加他们的合伙份额计税基础呢?肯定要,如果不要,实际上这部分免税所得就没有真正免税。那到了第二年,合伙企业取得收入30万,弥补20万亏损,实际确认10万所得。此时,第二年你只能按照10来增加合伙人持有合伙份额的计税基础,而不是30。

在(2)中,由于我国合伙税制中对于合伙企业的所得是分为股息、利息、红利所得和生产经营所得。这就导致了合伙企业虽然会计不亏损,但是在税收上股息、利息、红利所得必须分摊给A1、B1缴纳所得税。合伙企业确认20的税前待弥补亏损。同样,如果你不允许合伙企业亏损调减合伙人持有合伙份额计税基础,此时你20的股息,A1、B1缴纳了所得税,要增加他们的计税基础。第二年合伙企业盈利30万,弥补20万亏损后按10万确认所得。此时,A1和B1计税基础只能增加10万,而不是30万。

所以,要实现上述这个精确调整,合伙企业是需要额外建立台账的,会计核算也非常复杂。

但是,如果我采用合伙企业亏损可以调减合伙人持有合伙份额计税基础,那就非常简单,该交税去交税,该免税免税。但是,对于合伙份额计税基础调整就根据会计核算结果,第一年会计利润是0,都不调整。第二年当年会计利润是30,就增加合伙份额计税基础30。

五、时间性税会差异导致的合伙份额计税基础调整问题

案例5:A1投资100万,B1投资100万成立合伙企业T,合伙企业约定分摊比例是50:50。假设第一年,企业会计利润是-10万,其固定资产采用加速折旧法。但是税法只允许合伙企业按直线法扣除,调整后应纳税所得额是10万。

这种情况下,A1,B1应该各自确认5万的所得缴纳所得税。那合伙份额计税基础如何调整呢?会计是亏损,税法是盈利。

你是否要在第一年调增合伙份额计税基础10万,后期等会计不提取折旧了,税法还可以扣除折旧时,会计是盈利,税法是亏损再逐步调回呢(当然,单独的税法亏损没法调,要有其他所得来弥补这个亏损在变相调整)?

而如果我采用合伙企业亏损同步调减合伙份额计税基础,那就是会计归会计,应税所得计算归应税所得计算。会计每年不管实现的盈利、亏损都分摊给合伙人调整合伙份额计税基础,不留余额。税法上应纳税所得额计算就归税法。

六、结 论

如果合伙企业同时存在上述几种情况,既有不允许税前扣除费用导致的亏损,又有因为税制原因导致的税收亏损,还有因为税会差异原因导致的亏损,各种情况混杂在一起。如果你坚持合伙企业的亏损不同步调减合伙人持有合伙份额的计税基础,核算的难度肯定成N倍增加。你确定中国合伙企业财务人员的核算水平,中国基层税务机关的征管能力真的能Hold住吗?

所以,我们要明白如下一个道理:

没有一个税收规则安排是十全十美的。我们建立什么样的一个税收规则肯定是在综合考量合法性、合理性、反避税、征管能力水平和征管制度成本基础上的一个权衡。

虽然我们要求合伙企业亏损必须同步调减合伙人持有合伙份额的计税基础,可能在某些特殊情形(并非所有情形)下导致不合理情况发生。但和合伙企业亏损不同步调减合伙人持有合伙份额的计税基础这个规则带来的一系列问题相比,我们要求合伙企业亏损必须同步调减合伙人持有合伙份额的计税基础才是考量当下中国制度背景下的最优选择。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169